Содержание

- 1 Налоговые каникулы для КФХ 2019

- 2 Выбор системы налогообложения для ООО в 2019 — 2020 годах

- 3 Есть ли налоговые каникулы для малого бизнеса в 2019 году?

- 4 Какие льготы по налогу на прибыль организаций установлены на 2017-2018?

- 5 Льготы предпринимателям в 2019 году

Налоговые каникулы для КФХ 2019

КФХ имеют особый правовой статус и пользуются различными льготами. О том, при каких условиях предоставляются налоговые каникулы для КФХ в 2019 году, расскажем в статье.

Налоговый кодекс РФ даёт крестьянско-фермерским хозяйствам (КФХ) особый правовой статус. Благодаря ему они могут получать различные льготы. Одна из них – налоговые каникулы. Это период, на протяжении которого предприятие освобождается от уплаты налога со своего дохода. О том, при каких условиях предоставляются налоговые каникулы для КФХ в 2019 году, расскажем в статье.

Налоговые каникулы – льгота, которая распространяется лишь на некоторые виды деятельности: научную, социальную и производственную. Сельскохозяйственная деятельность относится к производству, поэтому тоже попадает в этот список.

Но обратите внимание: правила, по которым КФХ получают налоговые каникулы в 2019 году, во многом определяются местным законодательством.

Поэтому если вы хотите разобраться, имеет ли ваше КФХ право применять каникулы, вам нужно сначала ознакомиться с правовыми актами вашего региона.

Есть ещё одно ограничение, на которое нужно обратить внимание.Федеральный закон N 477-ФЗ от 29 декабря 2014 года, который внёс изменения в Налоговый кодекс РФ, предусматривает применение нулевой налоговой ставки только для тех организаций, которые были основаны после 2015 года. То есть, после вступления этого документа в силу. Поэтому даже если КФХ на какое-то время приостановило свою деятельность и было снято с налогового учёта, а после этого снова открылось в 2019 году, оно не имеет права воспользоваться налоговыми каникулами.

Налоговые каникулы для КФХ в 2019: основные вопросы

Сколько длятся налоговые каникулы?

Длительность налоговых каникул для крестьянско-фермерских хозяйств, как правило, составляет два года. После этого хозяйство переходит на обычный режим уплаты налогов – в зависимости от выбранной системы налогообложения. Исключение составляют только КФХ, которые уплачивают

ЕСХН. Их каникулы могут длиться до пяти лет (п.14 ст.217 НК РФ) и начинаются с момента регистрации КФХ в местном налоговом органе.

Освобождение от уплаты налогов – но каких?

Каникулы освобождают крестьянско-фермерские хозяйства не от всех налогов, а только от налога на доход, полученный от продажи или переработки сельхозхозяйственной продукции. Вся остальная прибыль, полученная от дополнительных либо смежных видов деятельности, облагается налогом по общим правилам.

Налоговые каникулы также не освобождают главу КФХ от уплаты взносов в Пенсионный фонд и Фонд социального страхования.

Чтобы понять, какой вид деятельности во время каникул облагается налогом, а какой – нет, нужно обратиться к местным нормативным актам. В каждом конкретном регионе РФ этот перечень разный.

Все ли КФХ могут воспользоваться каникулами?

Законодательно эта льгота предусмотрена для организаций на УСН или ПСН. Конкретной информации о её применения плательщиками ЕСХН в этих нормативных актах нет. Как уже было сказано выше, всё зависит от местного законодательства. Поэтому если ещё на этапе основания фермерского хозяйства его глава намерен воспользоваться этой льготой, ему нужно предварительно изучить местные правовые акты.

Помимо этого, льгота не предоставляется фермерским хозяйствам, чья выручка и среднесписочная численность работников превышает лимит, установленный местными законодателями. Но в некоторых регионах РФ таких ограничений нет.

Ещё одно важное условие – доход от льготных видов деятельности должен составлять не менее 70% от общей прибыли. Впрочем, это же правило действует и при регистрации КФХ как организационной формы.

Примеры региональных законов о налоговых каникулах

Рассмотрим условия применения каникул на примере закона г. Москвы «Об установлении ставок налогов для налогоплательщиков, впервые зарегистрированных в качестве индивидуальных предпринимателей и перешедших на упрощенную систему налогообложения и (или) патентную систему налогообложения» от 18.03.2015 № 10.

В законе поименованы виды деятельности, при ведении которых предприниматель на упрощенке сможет применить нулевую ставку. Это производство:

- продуктов питания;

- одежды;

- текстильных и бумажных изделий;

- предметов из пластмассы и резины;

- машин и оборудования;

- медицинских инструментов;

- мебели;

- спортивных товаров;

- детских игрушек и др.

Льгота также полагается при оказании услуг в области здравоохранения, образования и спорта, при проведении научных исследований. А для работающих на патенте предпринимателей указаны следующие виды услуг:

- ремонт швейных изделий, обуви, мебели;

- репетиторство;

- присмотр и уход;

- ремонт игрушек;

- копировальные работы;

- реставрация ковров;

- проведение экскурсий и др.

Максимальное число работников у предпринимателя законодатели ограничили количеством в 15 человек. Ограничений по сумме дохода законом г. Москвы не предусмотрено.

Рассмотрим аналогичный закон Московской области. Дают право на получение льготного периода в Московской области законы Московской области «О ставке налога, взимаемого в связи с применением упрощенной системы налогообложения в Московской области» от 12.02.2009 № 9/2009-ОЗ и «О патентной системе налогообложения на территории Московской области» от 06.11.2012 № 164/2012-ОЗ. В законе виды деятельности для «упрощенцев» приведены по кодам ОКВЭД. Сюда включены:

- деятельность в животноводстве и растениеводстве;

- разные виды производства и ремонта;

- медицинские и образовательные услуги;

- деятельность в спортивной сфере;

- бытовые услуги и многое другое.

Для применяющих ПСН предпринимателей это:

- разные виды работ производственного характера;

- медицинские услуги;

- перевозка грузов;

- деятельность в сфере образования и спорта;

- изготовление мебели;

- оказание бытовых услуг и многое другое.

Законы Московской области не содержат каких-либо ограничений по численности сотрудников или сумме дохода от деятельности предпринимателя.

Но не все регионы не ограничивают своих предпринимателей в сумме дохода и численности работающих. Например, в Астраханской области на нулевую ставку при УСН претендуют предприниматели со средней численностью работников, не превышающей 5 человек, а предельный доход не должен превысить отметку в 10 млн руб.

ОБРАТИТЕ ВНИМАНИЕ! Прежде чем принять решение о вступлении в налоговые каникулы, внимательно изучите региональный закон.

Просчитываем выгодные варианты

Выбрав упрощенку как подходящую для ООО систему налогообложения, необходимо определить, какой из объектов для обложения этим налогом окажется более подходящим: доходы или разница между доходами и расходами. Такую возможность выбора предусматривает ст. 346.14 НК РФ.

Обложение этих двух объектов осуществляется по разным ставкам. В общем случае для доходов ставка составляет 6%, а для разницы между доходами и расходами — 15%. Однако УСН — это налог, подчиняющийся не только положениям НК РФ, но и правилам, устанавливаемым регионами. Регионам же дано право понижать ставки в зависимости от категорий налогоплательщиков, устанавливая их в пределах 1–6% для доходов и 5–15% для разницы между доходами и расходами, а в определенных случаях снижать их до более низких значений и даже до 0% (ст. 346.20 НК РФ).

Для решения вопроса о том, какой объект выбрать, придется проанализировать состав и структуру доходов и расходов и произвести некоторые математические вычисления. Поясним это на примере.

ООО получает в год 10 000 000 руб. дохода и несет расходы в размере 25% от получаемых доходов (на аренду офиса, услуги связи и др.). Посчитаем величину упрощенного налога исходя из того, что пониженные ставки в регионе не установлены:

- доходы (6%): 10 000 000 × 6 / 100 = 600 000 руб.

- доходы минус расходы (15%): (10 000 000 – 0,25 × 10 000 000) × 15 / 100 = 1 125 000 руб.

Из примера видно, что ООО выгоднее применять УСН «доходы».

Подробнее о применении упрощенки с объектом «доходы» читайте здесь.

Для компаний, имеющих иную структуру доходов и расходов, выбор будет сложнее. Придется проанализировать все расходы и сравнить их с допустимыми видами «упрощенных» расходов, список которых приводится в ст. 346.16 НК РФ. Если большая часть расходов ООО укладывается в этот перечень, необходимо рассчитать и сравнить величину потенциального упрощенного налога, учитывая при этом величину ставок, действующих в регионе.

Продолжим пример: при 75%-ной доле расходов от суммы доходов налог составит:

- доходы (6%): 10 000 000 × 6 / 100 = 600 000 руб.;

- доходы минус расходы (15%): (10 000 000 — 0,75 × 10 000 000) × 15 / 100 = 375 000 руб.

В этом случае налоговая нагрузка при УСН (15%) практически в 2 раза ниже, чем при УСН (6%). Если ООО решит остановиться на упрощенке с базой расчета налога «доходы минус расходы», ему надо быть готовым к «сюрпризам» налогового законодательства — об этом речь пойдет в следующем разделе.

Налог на прибыль

Пункт 1 статьи 250 НК РФ дополнен абзацем, приравнивающим к дивидендам суммы, превышающие оплаченную стоимость акций или долей, полученные акционером или участником при выходе из организации либо при ликвидации организации (Федеральный закон от 27.11.2018 N 424-ФЗ).

Минфин России и раньше высказывался, что выплаты сверх взноса в уставный капитал при ликвидации компании происходят из чистой прибыли и удовлетворяют определению дивидендов, установленному пунктом 1 статьи 43 НК РФ. Следовательно, к таким доходам применяются налоговые ставки, предусмотренные для дивидендов пунктом 3 статьи 284 НК РФ (Письмо Минфина России от 21.08.2017 N 03-03-06/1/53486). Однако на практике налоговые органы не придерживались позиции Минфина. Теперь же вопрос урегулирован законодательством и распространен на передачу имущества (имущественных прав) при выходе из компании без ее ликвидации.

Выбор системы налогообложения для ООО в 2019 — 2020 годах

ОСНО или УСН

Если компания задумалась о выборе между традиционной системой и упрощенной, необходимо принять во внимание тот факт, что не всем вашим контрагентам понравится поставщик без НДС. УСН избавит ООО от необходимости работать с этим налогом, но привыкшим принимать к вычету НДС и выстроившим в соответствии с этим свою налоговую стратегию покупателям (заказчикам), имеющимся у ООО, данная ситуация, скорее всего, не понравится, что может привести к разрыву партнерских отношений. Это, в свою очередь, негативно скажется на объемах рынка сбыта и приведет к снижению доходов.

Если все же решение принято и компания планирует применять вместо ОСНО упрощенку, прежде всего, необходимо проверить соответствие ООО нижеперечисленным критериям:

- Полученный за 9 месяцев 2019 года доход (для применения УСН с начала 2020 года) — не более 112 500 000 руб. (п. 2 ст. 346.12 НК РФ). Вновь созданные ООО на такое ограничение не ориентируются.

- Доля участия в ООО других организаций — не более 25%.

- Средняя численность работников — не более 100 чел.

- Остаточная стоимость ОС — не выше 150 000 000 руб.

Кроме того, перейти на УСН не смогут банки, страховые компании, инвестиционные фонды, заведения игорного бизнеса, фирмы на ЕСХН и ряд иных юрлиц (п. 3 ст. 346.12 НК РФ), а также казенные, бюджетные, иностранные организации, микрофинансовые организации и частные агентства, предоставляющие сотрудников.

Подробнее о критериях, ограничивающих применение УСН, читайте здесь.

Применять УСН можно либо с начала функционирования вновь созданного ООО, либо (для уже работающей фирмы) с начала очередного года.

Система налогообложения для ООО с 2020 года становится доступной при условии отправки налоговикам уведомления об этом по форме, утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/[email protected] Срок подачи уведомления установлен, как 31 декабря. В 2019 году это рабочий вторник, так что это и будет крайний срок подачи уведомления.

Необходимо отметить, что компания не сможет совмещать УСН с ОСНО — законодательством это не предусмотрено (письмо Минфина от 08.09.2015 № 03-11-06/2/51596).

Подробнее об этом читайте здесь.

УСН для вновь созданного ООО доступна при соответствии общества всем вышеперечисленным критериям, за исключением объема доходов, данные по которым у ранее не существовавшего юрлица просто отсутствуют. Чтобы начать применение УСН, вновь созданному ООО нужно в течение 30 дней с момента постановки на учет в налоговом органе уведомить об этом ИФНС. Форма уведомления утверждена тем же приказом ФНС России от 02.11.2012 № ММВ-7-3/[email protected] Чтобы ООО не потеряло право работать на УСН, его доходы за весь период применения в 2019-2020 годах не должны превысить 150 000 000 руб. (п. 4 ст. 346.13 НК РФ).

О том, как оформляются уведомления о переходе на УСН, читайте здесь.

Итоги

Предприятия, занятые в социально-значимых (оказание образовательных, социальных и медицинских услуг) и сельскохозяйственной отраслях, имеют право воспользоваться налоговыми льготами. В частности, им предоставляется возможность перейти на нулевую ставку по уплате налога на прибыль, подав заявление перед началом налогового периода.

Для того чтобы воспользоваться правом на получение налоговых преференций, а также и в дальнейшем его сохранить, таким организациям необходимо позаботиться о выполнении ряда условий (по числу персонала, получению лицензий/сертификатов, обеспечению достаточного оборота от льготируемой деятельности).

Также НК РФ предусмотрены преференции для участников особых, свободных, прочих экономических зон и региональных инвестпроектов. Им предоставляется льгота в виде ставки 0% по уплате налога в федеральный бюджет. Кроме того, для ряда резидентов могут быть предоставлены льготы по уплате налога в бюджет субъектов Федерации.

Есть ли налоговые каникулы для малого бизнеса в 2019 году?

Налоговые каникулы для КФХ в 2019:оформление

Процесс оформления налоговых каникул для КФХ почти не отличается от того же процесса для ИП или ООО. Налоговый кодекс не требует того, чтобы предприниматель документально оформлял налоговые каникулы и дожидался ответа от налоговой. Льгота предоставляется «автоматически» – разумеется, в том случае, если вид деятельности фермерского хозяйства входит в перечень, установленный законодательными актами региона.

Рекомендация: если вы не уверены, что ваш вид деятельности входит в перечень, получите консультацию у представителя местной ИФНС. Можно также найти всю информацию по вашему региону на сайте Минфина или позвонить на их горячую линию: +7 (495) 987-91-01. Она работает с 9 до 17 часов с понедельника по четверг и с 9 до 16 часов по пятницам.

Единственное, что требуется от главы крестьянско-фермерского хозяйства во время налоговых каникул – это указывать в специальной графе налоговой декларации нулевую ставку. И, конечно, уплачивать налог за прибыль с тех видов деятельности, которые в перечень не входят, а также страховые взносы.

Какие льготы по налогу на прибыль организаций установлены на 2017-2018?

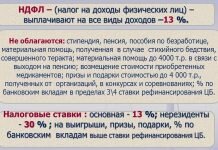

Льготы по налогу на прибыль могут предоставляться как возможностью применения ставки 0%, так и в других формах: например выведения из-под налога объекта налогообложения, применения сниженных ставок, налоговых каникул. Льготы в виде нулевой ставки установлены для ряда предприятий, занятых, преимущественно, в социально-обслуживающей сфере. В ст. 284–284.6 НК РФ содержится исчерпывающий перечень лиц, которые могут претендовать на получение подобной льготы.

Как узнать, подходит ли ООО применяемая им система налогообложения

Чтобы определить, является ли система налогообложения для ООО оптимальной, не достаточно выбрать систему и просчитать потенциальную налоговую нагрузку. Придется еще провести сравнительный анализ налоговых обязательств применяемой ООО в настоящее время системы и той системы, которую он планирует использовать.

К примеру, ООО на общем режиме налогообложения уплачивает налог на прибыль, налог на имущество и НДС. С нового года фирма планирует продать часть своего оборудования и недвижимости, закупить несколько транспортных средств и заняться новым видом деятельности. При этом рассматривается возможность смены режима с ОСНО на УСН.

В такой ситуации придется не только рассчитать новую налоговую нагрузку, но и учесть потенциальные налоговые расходы, связанные со сменой направления деятельности и изменениями в составе имущества ООО.

С одной стороны, переход на упрощенку автоматически избавляет фирму от уплаты НДС, налогов на прибыль и имущество (за некоторым исключением, о котором мы скажем чуть ниже). Однако планируемая закупка транспорта предусматривает появление транспортного налога, величину которого необходимо также просчитать и обязательно учесть при принятии окончательного решения об изменении режима налогообложения.

Подробнее о нюансах транспортного налога читайте здесь.

Кроме того, для упрощенцев, имеющих недвижимость, есть дополнительная налоговая нагрузка в виде налога на имущество. Уплачивать этот налог работающему на УСН придется в том случае, если налоговая база по его недвижимости рассчитывается по кадастровой стоимости (ее можно узнать на сайте Росреестра), а само имущество попало в разработанные и утвержденные региональными властями перечни (их размещают на сайтах правительств субъектов РФ).

Об этих законодательных нюансах необходимо помнить, выбирая систему налогообложения для ООО.

Льготы для участников особых зон

Резиденты особых экономических зон

Компании, работающие в особых – технико-внедренческой и туристско-рекреационной – экономических зонах, которые решением Правительства РФ объединены в кластер, могут воспользоваться льготами по налогу на прибыль. Речь идет о применении ставки 0% к налоговой базе при расчете той части налога, которая подлежит уплате в федеральный бюджет (п. 1.2 ст. 284 НК РФ).

Важным условием для получения налоговых преференций является ведение раздельного учета доходов (расходов) от непосредственно подпадающей подо льготы деятельности, т. е. осуществляемой на территории особой экономической зоны. Утрата статуса резидента технико-внедренческой или туристско-рекреационной особой экономической зоны означает потерю права на использование налоговой преференции (п. 1.2 ст. 284 НК РФ).

Для технико-внедренческой деятельности возможность применения такой льготы завершается с окончанием 2017 года, а в части туристско-рекреационной деятельности она будет действовать до 2023 года (п. 5 ст. 10 закона «О внесении изменений…» от 30.11.2011 № 365-ФЗ).

В 2017 году появилась (п. 1 ст. 1 закона «О внесении изменений…» от 18.07.2017 № 168-ФЗ) льгота в виде ставки 0% по налогу (п. 1.11 ст. 284 НК РФ) для юрлиц, работающих в туристско-рекреационной сфере на территории Дальневосточного округа. Ее применение ограничено периодами 2018-2022 годов и требует выполнения организацией ряда условий (ст. 284.6 НК РФ). Возникновение несоответствия этим условиям потребует восстановления суммы неуплаченного налога и оплаты пеней (п. 5 ст. 284.6 НК РФ).

Для применения с начала 2017 года введена (п. 2 ст. 1 закона «О внесении изменений…» от 27.11.2017 № 348-ФЗ) также льгота для юрлиц, работающих в особых зонах, но в сферах, отличающихся от указанных в п. 1.2 ст. 284 НК РФ. Заключается она в том, что ставка по налогу, предназначенному для федерального бюджета, составляет 2% (п. 1.2-1 ст. 284 НК РФ), а не 3%, по которой большинством компаний должен платиться налог в этот бюджет в 2017-2020 годах.

Участники свободной экономической зоны

Льготной ставкой (0%) при уплате налога на прибыль в федеральный бюджет пользуются компании, осуществляющие деятельность в СЭЗ (свободной экономической зоне). Льгота предоставляется на протяжении 10 налоговых периодов с момента получения дохода от продажи товаров по договору о деятельности в СЭЗ (п. 1.7 ст. 284 НК РФ).

Кроме того, субъектами Федерации может устанавливаться пониженная ставка для таких предприятий по уплате налога в местный бюджет (не ниже 13,5%). Для 2017 года это значение снижено до величины 12,5% (законы «О внесении изменений…» от 30.11.2016 № 401-ФЗ (подп. «б» п. 26 ст. 2) и от 27.11.2017 № 348-ФЗ (п. 3 ст. 1)).

| Видео (кликните для воспроизведения). |

Обязательным является ведение раздельного учета доходов (расходов) по видам деятельности, которые осуществляются в СЭЗ и за ее пределами. Причем налогообложение других видов деятельности осуществляется в общем порядке (письмо Минфина от 20.03.2015 № 03-03-10/15503).

О требованиях к регистрам, в которых организуется налоговый учет, читайте в статье «Как вести регистры налогового учета (образец)?».

Участники ТОСЭР

Для компаний – резидентов ТОСЭР (территорий с опережающим социально-экономическим развитием) также предусмотрены преференции – это налог на прибыль (льгота 2014 года) по ставке 0% при уплате налога на прибыль в федеральный бюджет (п. 1.8 ст. 284 НК РФ).

Обязательными условиями для применения льгот являются (ст. 284.4 НК РФ):

- Госрегистрация юрлица на ТОСЭР.

- Отсутствие обособленных подразделений за пределами зоны ТОСЭР.

- Неиспользование налогоплательщиком специальных налоговых режимов.

- Невхождение резидента ТОСЭР в состав консолидированных групп налогоплательщиков.

- Отсутствие деятельности в качестве страховщика, банка, НКО, клиринговой компании, негосударственного пенсионного фонда или участника-профессионала на рынке ценных бумаг.

- Отсутствие статуса участника СЭЗ и/или региональных инвестпроектов.

- Обеспечение не менее 90% своих доходов за счет деятельности, осуществляемой в рамках соглашения о работе в ТОСЭР.

- Обеспечение раздельного учета доходов по видам деятельности при исполнении соглашения о работе в ТОСЭР и по другим.

Льготы по уплате налога в федеральный бюджет (ставка 0%) сохраняются на протяжении 5 лет с момента получения первой прибыли по соглашению о работе в ТОСЭР. Имеется также льгота по уплате налога в бюджет субъекта федерации: на протяжении первых 5 лет – максимум 5%, и на протяжении следующих 5 лет – минимум 10%. Причем право на применение льготы не исчезает в случае отсутствия прибыли в течение 3 следующих подряд налоговых периодов (с 2018 года их число при определенных условиях может достигать 9, ст. 1 закона «О внесении изменения…» от 27.11.2017 № 339-ФЗ) и будет использовано по истечении этих периодов (п. 5 ст. 284.4 НК РФ).

Льготы по налогу на прибыль для организаций сферы социального обслуживания

Организации, оказывающие социальное услуги населению, имеют право на льготы по налогу на прибыль в виде ставки 0% при соблюдении ряда условий (п. 1.9 ст. 284 НК РФ). Перечень услуг, в отношении которых применима льгота, утвержден постановлением Правительства РФ от 26.06.2015 № 638.

Обязательные требования для претендентов на получение льготы по налогу на прибыль (ст. 284.5 НК РФ):

- Компания должна быть зарегистрирована в реестре поставщиков соцуслуг субъекта Федерации.

- В штате должно непрерывно работать на протяжении налогового периода не менее 15 сотрудников.

- Оборот от оказания социальных услуг должен составлять по итогам года не менее 90% от всех доходов компании.

- В деятельности не должны использоваться векселя и фининструменты срочных сделок.

Срок действия этих льгот установлен до начала 2020 года (п. 2 ст. 2 закона «О внесении изменения…» от 29.12.2014 № 464-ФЗ). Повторное применение такой льготы не допускается (п. 9 ст. 284.5 НК РФ).

Льготы для научно-исследовательских компаний

C 1 января расширена территория с благоприятными условиями для ведения исследовательской деятельности и практического применения научных достижений. Федеральный закон от 30.10.2018 N 373-ФЗ уравнивает налогообложение участников проектов, действующих по Закону от 29 июля 2017 года N 216-ФЗ «Об инновационных научно-технологических центрах» с резидентами проекта «Сколково». Участники этих проектов получили право на освобождение от обязанностей налогоплательщика НДС (новая редакция статьи 145.1 НК РФ), налога на прибыль (статья 246.1 НК РФ), налога на имущество (п.28 ст.381 НК РФ) и пониженные тарифы страховых взносов (п.9 ст.427 НК РФ).

Фонды, управляющие компании и их дочерние общества, признанные таковыми в соответствии с законом 216-ФЗ об инновационных научно-технологических центрах, тоже освобождены от налога на имущество (п.27. ст.381 НК РФ). Кроме того, фонды, которые по закону 216-ФЗ организовывают инфраструктуру научно-технологических центров, освобождаются от земельного налога (пп.13 п.1 ст.395 НК РФ).

- Российские организации, приобретающие у иностранных компаний услуги в электронной форме, больше не признаются налоговыми агентами. Теперь иностранцы сами должны платить НДС в бюджет. Федеральным законом от 27.11.2017 N 335-ФЗ отменен пункт 9 статьи 174.2 НК РФ.

При этом статья 171 НК РФ дополнена пунктом 2.1, согласно которому покупатель электронных услуг имеет право на вычет НДС если у него будут документы об оплате, а иностранная компания выделит в расчетном документе сумму НДС, укажет идентификационный номер налогоплательщика и код причины постановки на учет иностранной организации. - Исключены из объектов налогообложения НДС работы по реконструкции или созданию систем теплоснабжения, горячего или холодного водоснабжения и (или) водоотведения на объектах, арендуемых у госорганов и (или) муниципалитетов, при возвращении таких неотделимых улучшений арендодателю безвозмездно (без компенсации). Также безвозмездное возвращение реконструированных или созданных

коммунальных систем не будет объектом НДС в случае заключения в отношении арендуемых объектов концессионных соглашений по Федеральному закону от 21 июля 2005 года № 115-ФЗ «О концессионных соглашениях» (Федеральный закон от 12.11.2018 N 414-ФЗ дополнил пункт 2 статьи 146 НК РФ подпунктом 18). - От НДС освобождены регулярные перевозки пассажиров и багажа автомобильным транспортом и городским наземным электрическим транспортом по регулируемым тарифам на основании государственного или муниципального контракта (Федеральным законом от 30.10.2018 № 392-ФЗ добавлен подпункт 7.1 в пункт 2 статьи 149 НК РФ).

- По услугам гарантийного ремонта, оказываемым без дополнительной платы, можно будет отказаться от освобождения НДС. Федеральный закон от 27.11.2018 N 424-ФЗ отменил подпункт 13 в пункте 2, но ввел подпункт 37 в пункт 3 статьи 149 с аналогичным содержанием. Это позволит принять «входной» НДС к вычету.

- С 1 января не нужно начислять НДС при реализации иностранцам услуг по техническому управлению морскими судами, зарегистрированными в судовых реестрах иностранных государств (подпункт 35 введен в пункт 2 статьи 149 НК РФ Федеральным законом от 27.11.2018 N 424-ФЗ).

- Прекратил действовать пп.31 п.2 ст.149 НК РФ, который освобождал от НДС реализацию макулатуры. Теперь платить НДС обязаны налоговые агенты, приобретающие макулатуру у налогоплательщиков НДС (пункт 8 статьи 161 НК РФ).

- Появилась льгота для лиц в отношении которых введены санкции. Федеральным законом от 25.12.2018 N 490-ФЗ в статью 217 НК РФ добавлен пункт 60.1. Теперь ценные бумаги, имущественные права или доли в уставном капитале, полученные до 31 декабря 2019 года от иностранной организации ее акционером или участником освобождены от НДФЛ, если на дату передачи и получения доходов в отношении такого акционера действовали меры ограничительного характера. Чтобы воспользоваться льготой акционер иностранной компании должен представить в налоговую одновременно с декларацией сведения о ликвидации этой иностранной компании, от которой получены ценные бумаги или доли в уставном капитале либо дать обязательство ее ликвидировать в течение 365 календарных дней с даты окончания действия персональных санкций.

- Отменено требование о применении вычетов только по доходам 13% (пункт 3 статьи 210 НК РФ) Согласно новому подпункту 2.5 в пункте 2 статьи 220 НК РФ право на имущественный вычет не зависимо от ставки дохода получили акционеры и участники иностранных организаций с долей не менее 25%, в отношении которых были введены санкции. Теперь доходы от продажи долей в уставном капитале иностранной организации можно уменьшать на рыночную стоимость таких долей по состоянию на последнее число месяца, предшествовавшего введению санкций.

- Нерезиденты получили право на освобождение доходов от продажи недвижимости, находящейся в собственности свыше минимального срока владения (в общем случае 5 лет) а также доходов от продажи иного имущества, находящегося в собственности больше 3 лет. До вступления в силу Федерального закона от 27.11.2018 N 424-ФЗ этими льготами, установленными пунктом 17.1 статьи 217 НК РФ и статьей 217.1 НК РФ могли пользоваться только резиденты.

- Перечень льгот НДФЛ в статье 217 НК РФ пополнился новым пунктом 17.3, согласно которому освобождены от налога доходы от реализации макулатуры, образующейся у физических лиц в быту (Федеральный закон от 03.07.2018 N 179-ФЗ).

- Субъекты РФ получили право увеличить размер социального вычета в виде расходов на пожертвование учреждениям культуры и некоммерческим организациям в области культуры. До 1 января 2019 года статья 219 НК РФ ограничивала такой вычет 25 процентами от суммы дохода, облагаемого НДФЛ. Теперь же региональным законом вычет может быть увеличен до 30% от доходов (Федеральный закон от 27.11.2018 N 426-ФЗ).

- С 1 января 2019 года полевое довольствие будут облагаться по тем же правилам, что и суточные за командировку по территории РФ. Федеральным законом от 30.10.2018 N 381-ФЗ пункт 3 статьи 217 НК РФ дополнен новым абзацем, которым установлен не облагаемый лимит полевого в размере 700 руб. за каждый день. Сумма полевого довольствия сверх лимита подлежит обложению НДФЛ.

Льготы для образовательных и медицинских учреждений

Для организаций, занятых в сфере образования и/или медицины, предусмотрена возможность воспользоваться льготой по налогу на прибыль путем применения нулевой ставки к налоговой базе при исчислении налога (п. 1.1 ст. 284 НК РФ). Для этого необходимо соблюсти ряд условий (ст. 284.1 НК РФ):

- Организация должна заниматься деятельностью, включенной в перечень, утвержденный постановлением Правительства РФ от 10.11.2011 № 917. При этом деятельность, связанная с предоставлением услуг санаторно-курортного лечения, не входит в «льготный» список – на это обращено внимание налогоплательщиков в письме Минфина от 18.05.2012 № 03-03-06/1/252.

- Указанная деятельность должна осуществляться на основании лицензии.

- Деятельность, попадающая под льготы, должна обеспечивать не менее 90% от всех поступающих доходов.

- В течение года штат предприятия не должен сокращаться ниже 15 сотрудников. Кроме того, для медучреждений важно придерживаться нормы, чтобы у 50% штатных работников были оформлены действующие сертификаты специалистов.

- Предприятие не может совершать сделки при помощи векселей либо пользоваться фининструментами срочных сделок.

Льготами могут воспользоваться предприятия образования (медицины) вне зависимости от формы собственности (государственные или частные). Льгота применяется ко всей налоговой базе налогоплательщика. Срок действия льготы – налоговый период (календарный год). Право использовать в отношении налога на прибыль организаций льготы сохраняется до конца 2019 года (п. 6 ст. 5 закона «О внесении изменений…» от 28.12.2010 № 395-ФЗ).

Налог на имущество

Льготы для сельхозпредприятий

Предприятия, работающие в сельскохозяйственной отрасли и соответствующие критериям, указанным в п. 2 ст. 346.2 НК РФ (в части обеспечения не менее 70% дохода от операций по выращиванию, переработке и продаже сельхозпродукции в общем объеме выручки от реализации), имеют право воспользоваться льготой в виде ставки 0% по уплате налога на прибыль (п. 1.3 ст. 284 НК РФ).

Является важным, чтобы такой сельхозтоваропроизводитель находился на общей системе налогообложения. Выбрав упрощенную систему налогообложения в виде уплаты единого сельхозналога, налогоплательщик теряет право на льготы по налогу на прибыль, поскольку на упрощенной системе этот налог не платится.

Критерии предпринимателей, имеющих право на налоговые каникулы

Ключевым критерием является то, что закон опять-таки касается не всех предпринимателей, а только тех, кто зарегистрировался впервые, причем дата регистрации должна находиться в периоде действия регионального закона.

Могут ли рассчитывать на льготу ИП, которые снимались с учета, а потом вновь регистрировались в этом качестве, разъяснил Минфин.

Следующим важным моментом является период действия льготы. Налоговые каникулы для малого бизнеса в 2019 году тоже будут действовать и продлятся вплоть до конца 2020 года. Но использовать льготу можно только в течение 2 непрерывных налоговых периодов.

Например, предприниматель зарегистрировался после вступления в силу регионального закона в сентябре 2018 года. В таком случае при соблюдении всех прочих условий он:

- Имеет право применить нулевую ставку в течение 2018–2019 годов, но в этом случае календарный 2018 год у него будет неполным и он воспользуется своим правом лишь в пределах сентября — декабря 2018 года.

- Либо может взять период с 1 января 2019 года по 31 декабря 2020 года, в таком случае он использует 2 полных календарных года. Период должен быть непрерывным, то есть в данном случае нельзя выбрать сначала 2018 год, а затем 2020 год.

Другое важное условие: доход, получаемый по льготному виду деятельности, должен составлять не менее 70% от общей суммы дохода предпринимателя. Помимо этого, конкретный перечень видов деятельности, при которых субъект предпринимательства освобожден от уплаты налогов по УСН и ПСН, также устанавливается субъектом РФ.

Следует помнить, что если по всем критериям индивидуальный предприниматель получает право на применение нулевой налоговой ставки, то это не освобождает его от уплаты других обязательных платежей:

- транспортного налога;

- налога на имущество при его уплате с кадастровой стоимости;

- фиксированных страховых взносов за себя;

- налога на доходы физических лиц и страховых взносов от заработной платы работников.

При этом он не уплачивает минимальный налог, если применяет УСН с налогообложением «доходы, уменьшенные на величину расходов».

Итоги

Остается еще 2 года, в течение которых некоторые предприниматели могут законно воспользоваться налоговыми каникулами. Каникулы освобождают от уплаты налога при упрощенке и стоимости патента.

Для того чтобы проверить свое право на получение такой льготы, нужно узнать, принят ли соответствующий закон в субъекте РФ, в котором зарегистрирован предприниматель. Далее следует проверить, указан ли ваш вид деятельности в законе и составляет ли доход от него не менее 70% от общей суммы вашего дохода. Указанные каникулы предоставляются только впервые зарегистрированным в период действия регионального закона индивидуальным предпринимателям.

Внимательно изучите свой региональный закон — он может содержать ограничения по численности сотрудников и сумме дохода.

Льготы предпринимателям в 2019 году

Государство стремится оказывать поддержку бизнесу. В 2019 году в налоговом законодательстве появилось немало новых льгот. На фоне более масштабных изменений эти льготы не так заметны. Но все же они уже вступили в силу и для кого-то могут оказаться очень полезны.

Страховые взносы

До 1 января 2019 года размер постоянного тарифа на обязательное пенсионное страхование был равен 26% (пункт 2 статьи 425 НК РФ). Но действовал льготный тариф 22 процента и 10 процентов сверх предельной величины, установленный до 2020 года статьей 426 НК РФ. Теперь эти временные льготные тарифы страховых взносов на обязательное пенсионное страхование стали постоянными (Закон от 03.08.2018 N 303-ФЗ).

К сожалению не продлены льготные тарифы для компаний на УСН, виды деятельности которых перечислены в пп.5 п.1 статьи 427 НК РФ. С 1 января упрощенцам придется начислять взносы по общему тарифу 30%.

Другие льготы

Участникам региональных инвестпроектов

В соответствии с п. 1.5 ст. 284 НК РФ компании, участвующие в инвестпроектах регионов, могут применять льготу по начислению налога на прибыль в федеральный бюджет в виде нулевой ставки в течение 10 лет, начиная с года получения первого дохода по проекту. Льгота будет действовать до 2029 года вне зависимости от даты включения участника инвестпроекта в реестр таких участников (п. 2 ст. 3 закона «О внесении изменений…» от 30.09.2013 № 267-ФЗ).

Также имеется льгота по уплате налога в бюджет субъекта федерации в виде ставки не более 10% на протяжении первых 5 лет, и минимум 10% – в последующую пятилетку (п. 3 ст. 284.3 НК РФ).

Для получения права на использование такой льготы необходимо обеспечить соблюдение следующих условий:

- Включение в реестр участников региональных инвестпроектов.

- Обеспечение дохода в размере не менее 90% от реализации товаров в рамках выполнения регионального инвестпроекта.

С начала 2027 года участники, вложившие в проект средства в сумме не меньше 50 млн руб. на срок до 3 лет (абз. 2 подп. 4 п. 1 ст. 25.8 НК РФ), утрачивают права на налоговые льготы (п. 6 ст. 284.3 НК РФ).

С 2017 года право на применение аналогичной льготы (но с учетом своих особенностей) получили и участники инвестпроектов, не требующих включения в реестр таких участников (подп. «в» п. 1 ст. 2 закона РФ «О внесении изменений…» от 23.05.2016 № 144-ФЗ). Одновременно в НК РФ введена ст. 284.3-1, посвященная особенностям применения этой льготы. Срок ее действия также установлен до начала 2029 года, а в некоторых случаях – до начала 2031 года (пп. 4, 5 ст. 284.3-1 НК РФ).

Участникам проекта «Сколково»

После того как участник проекта «Сколково» утрачивает право на освобождение его от обязанностей налогоплательщика по условиям, указанным в абз. 3 п. 2 ст. 246.1 НК РФ, он имеет право воспользоваться налоговой льготой в виде нулевой ставки по уплате налога на прибыль (абз. 1 п. 5.1 ст. 284 НК РФ).

О еще 1 способе снижения налога на прибыль, доступном с 2018 года, читайте в материале «Инвестиционный налоговый вычет — новая возможность оптимизации налога на прибыль».

Какую систему налогообложения выбрать для ООО

Налогообложение ООО в 2019-2020 годах можно организовать по различным системам. Перечислим существующие в нашем законодательстве системы налогообложения:

- общая (ОСН);

- упрощенная (УСН);

- единый налог на вмененный доход (ЕНВД);

- единый сельхозналог (ЕСХН);

- патентная (ПСН);

Из представленного перечня можно сразу убрать патентую систему — ее могут применять только ИП в отношении определенных видов деятельности, поэтому для ООО она не подойдет.

В отношении ЕСХН необходимо сделать оговорку: ООО может воспользоваться этой системой только в том случае, если является сельхозтоваропроизводителем, т. е. производит и перерабатывает сельхозпродукцию. Если компания с сельским хозяйством не связана, применить ЕСХН она не сможет.

Также имеются ограничения в части осуществляемых видов деятельности и для ЕНВД, применение которой ограничивается еще и масштабами деятельности налогоплательщика. Поэтому наиболее широко юрлицами используются ОСН и УСН.

Единственной системой, возможной для применения всеми без исключения российскими налогоплательщиками (АО, ООО, ИП и др.) является традиционная система налогообложения (ОСНО). Какие-либо ограничения для ее применения отсутствуют, но и особых выгод она не имеет — придется нести налоговое бремя в полном объеме, уплачивая все предусмотренные законодательством налоги (в т. ч. обязательные для ОСНО НДС, налог на прибыль, налог на имущество).

УСН имеет ряд ограничений для применения, связанных как с масштабами бизнеса, так и с видами осуществляемой деятельности. Но по сравнению с ЕНВД ограничения по видам деятельности минимальны.

Таким образом, самая доступная система для ООО — ОСНО, а допустимые системы налогообложения для ООО в 2019-2020 годах — ОСНО, УСН, ЕНВД и ЕСХН. При этом применение упрощенки, вмененки или сельхозналога возможно только при определенных условиях.

Сюрпризы применения УСН «доходы минус расходы»

При выборе в качестве системы налогообложения для ООО УСН «доходы минус расходы» не следует забывать, что перечень расходов, вычитаемых из доходов при расчете упрощенного налога, ограничен. А еще законодатели приготовили своеобразный и не очень приятный для налогоплательщиков сюрприз в виде минимального налога. Если рассчитанный упрощенный налог окажется менее 1% от полученных доходов, заплатить придется минимальный налог.

Таким образом, выбирая между УСН «доходы» и УСН «доходы минус расходы», ООО придется принять и этот нюанс во внимание.

Продолжим пример: у ООО при полученных 10 000 000 руб. дохода в истекшем налоговом периоде расходы составили 9 400 000 руб. Рассчитаем налог:

- доходы (6%): 10 000 000 × 6 / 100 = 600 000 руб.;

- доходы минус расходы (15%): (10 000 000 – 9 400 000) × 15 / 100 = 90 000 руб.;

- минимальный налог при УСН (1% от доходов): 10 000 000 × 1 / 100 = 100 000 руб.

В данном случае минимальный налог при УСН (1% от доходов) составляет большую величину (100 000 руб.), чем рассчитанный упрощенный налог (90 000 руб.), и отдать в бюджет придется 100 000 руб.

Больше практических примеров по применению упрощенки смотрите в материале «Практические задачи по УСН (с решениями)».

Другим сюрпризом для избравших базой для расчета налога разницу между доходами и расходами может стать ограниченный и не подлежащий расширенному толкованию перечень расходов, учитываемых при расчете упрощенного налога. Например, полученные доходы можно уменьшить на уплаченные арендные платежи за имущество (подп. 4 п. 1 ст. 346.16 НК РФ), а вот расходы на аренду персонала в таком качестве не засчитываются (письмо УФНС РФ по Москве от 26.07.2005 № 18-11/3/53006).

Подробнее о нюансах учета расходов при УСН читайте здесь.

Ответственность за нарушение норм

В случае если в течение налогового периода возникают обстоятельства, которые ведут к утере применения права на льготу, налогоплательщик должен самостоятельно рассчитать причитающийся налог и пени и уплатить их перед подачей уточненной декларации. Причем ставка налога за весь отчетный период будет равна 20%.

После перехода на общую ставку налога на прибыль (20%) образовательные и медицинские учреждения не смогут воспользоваться льготой в виде нулевой ставки по налогу на протяжении последующих 5 лет (п. 8 ст. 284.1 НК РФ).

Условия для получения льготы по налогу на прибыль 2017–2018

В общих случаях для того, чтобы воспользоваться налоговыми льготами, необходимо подать заявление не позже чем за месяц до начала нового налогового периода в местную ИФНС. К заявлению необходимо приложить подтверждающую документацию (в заверенных копиях) о том, что у заявителя есть право на применение налоговых преференций.

Вместе с налоговой декларацией, которая подается по окончании налогового периода, налогоплательщик должен подать документы, которые подтверждают выполнение им условий, дающих право на льготы. В частности, требуется предоставить отчет с расчетом доли доходов, полученных от деятельности, на которую распространяется льгота.

Специальные налоговые режимы

- С 1 января 2019 года по 1 января 2028 года в Москве, в Московской и Калужской областях, а также в Татарстане будет действовать экспериментальный «Налог на профессиональный доход». То есть налог на «самозанятых», введенный Федеральным законом от 27.11.2018 N 422-ФЗ. Индивидуальные предприниматели с доходами до 2,4 млн. руб., применяющие УСН, ЕСХН, ЕНВД, вправе стать «самозанятыми» и перейти с этих режимов на НПД (часть 3 статьи 15 Закона N 422-ФЗ). Это может быть выгодно. Ставка налога от 6 до 4% и страховые взносы платить не нужно (ч.11 статьи 2 и статья 10 Закона N 422-ФЗ).

- С 1 января 2019 года вступили в силу изменения, внесенные еще законом от 07.03.2018 N 51-ФЗ, согласно которым регионы России получили право устанавливать дифференцированные налоговые ставки от 0 до 6 процентов для всех или отдельных категорий налогоплательщиков ЕСХН (пункт 2 статьи 346.8 НК РФ).

С 1 января 2019 года плательщики ЕСХН должны платить НДС. Однако льгота сохранена хоть и в урезанном виде. Федеральным законом от 27.11.2017 N 335-ФЗ пункт 1 статьи 145 НК РФ дополнен условиями, при выполнении которых сохраняется право на освобождение от исполнения обязанностей налогоплательщика НДС.

Согласно новой редакции Кодекса, можно не платить НДС за тот календарный год, в котором организация перешла на ЕСХН. Из прежних плательщиков ЕСХН сохранят право на освобождение от НДС в 2019 году только те, у кого сумма дохода за 2018 год, облагаемого ЕСХН, не превысила 100 миллионов рублей. В следующем году право на льготу сохранит тот, чья выручка за 2019 год будет менее 90 миллионов рублей. Далее 80 миллионов рублей за 2020 год, 70 миллионов рублей за 2021 год, 60 миллионов рублей за 2022 год и последующие годы.

Существуют ли в настоящее время налоговые каникулы для малого бизнеса?

Закон о так называемых налоговых каникулах действует в России с 2015 года. Но касается он только индивидуальных предпринимателей (ИП), а на общества, даже относящиеся к малому бизнесу, свое действие не распространяет. Суть каникул в том, что предприниматель, применяющий упрощенную или патентную систему налогообложения (ПСН), для исчисления налога может применить ставку в размере 0%.

Такие льготы предоставлены не всем налогоплательщикам-предпринимателям, а только тем, кто ведет определенный вид деятельности. Это:

- производство;

- работы в научной или социальной сфере;

- бытовые услуги.

Это условие следует из п. 4 ст. 346.20 НК РФ, который касается упрощенной системы налогообложения (УСН), и п. 3 ст. 346.50 о применении патента. Другие условия см. на схеме.

Тот, кто решит воспользоваться данной льготой, должен обеспечить одновременное выполнение всех условий, предусмотренных законодательством. Если не будет соблюдаться хотя бы одно условие, льгота не полагается. Рассмотрим каждый требуемый признак отдельно.

Итак, основополагающим условием является принятие закона об установлении нулевой налоговой ставки в определенном субъекте Российской Федерации. То есть федеральный закон дал право регионам самостоятельно принять решение о предоставлении льгот предпринимателям. Также субъектам РФ дано право на введение некоторых ограничений при предоставлении каникул:

- они могут установить предел количества работников у предпринимателя;

- могут ограничить максимальную сумму дохода для предоставления права на применение ставки 0%.

Во многих регионах законы о нулевой ставке приняты. Действует ли такой закон в вашем регионе, вы можете узнать по телефону горячей линии налоговой службы.

Номер телефона можно узнать по ссылке.

Итоги

Право на выбор системы налогообложения есть у любого ООО, если оно соответствует ограничениям, установленным для возможности применения хотя бы один из действующих спецрежимов. Несоответствие этим критериям приводит к необходимости применять общую систему — ОСНО.

| Видео (кликните для воспроизведения). |

Среди спецрежимов с точки зрения ограничений наиболее доступна упрощенка. Выбор в пользу УСН возможен как для уже действующего (для применения с 2020 года), так и для вновь созданного ООО. Чтобы начать работать на УСН, новой компании достаточно вовремя уведомить налоговиков. Действующему ООО для смены применяемого режима придется затратить больше усилий: проверить соблюдение условий перехода на новую систему, просчитать существующую и потенциальную налоговую нагрузку, учесть нюансы законодательства и возможность его изменений.

Источники

- http://pravovest-audit.ru/nashi-statii-nalogi-i-buhuchet/lgoty-predprinimatelyam-v-2019-godu/

- http://nalog-nalog.ru/nalog_na_pribyl/raschet_ischislenie_naloga_na_pribyl/kakie_l_goty_po_nalogu_na_pribyl_organizacij_ustanovleny/

- http://astral.ru/articles/nalogi/12796/

- http://nalog-nalog.ru/nalogovaya_sistema_rf/est_li_nalogovye_kanikuly_dlya_malogo_biznesa/

- http://nalog-nalog.ru/nalog_na_pribyl/uchetnaya_politika/vybor_sistemy_nalogooblozheniya_dlya_ooo/

Юрист в сфере соцзащиты.

Стаж: 12 лет.