Содержание

- 1 Налоговые льготы при благотворительности в 2018 году

- 2 Как найти спонсора для любительской команды. Часть 3: Существуют ли налоговые льготы для спонсора футбольных команд, дет

- 3 Налоговые льготы для спонсоров спортивных команд

- 4 Налоговые льготы для спонсоров спортивных команд

- 5 В чем плюс спонсорства спортивной команды

- 6 НАЛОГОВЫЕ ЛЬГОТЫ ДЛЯ СПОНСОРОВ СПОРТИВНЫХ КОМАНД

Налоговые льготы при благотворительности в 2018 году

В любой стране есть компании и организации, занимающиеся благотворительностью и нуждающиеся в финансовой помощи. Для физлица помощь — это процедура простая, но юридические лица должны предоставить полный пакет документов, налоговую и бухгалтерскую отчетность. В этом случае они получают определенные льготы от правительства Российской Федерации.

Понятие благотворительной деятельности

Благотворительная деятельность — это бескорыстная помощь, оказанная тем, кому она необходима. Помощь может выразиться в деньгах или передаче какого-то определённого товара или подарка.

Письмо Минфина России от 9 февраля 2018 г. N 03-15-06/8221 Об обложении НДФЛ и страховыми взносами сумм грантов или безвозмездной помощи в иной форме, выплачиваемых общероссийской общественной организацией отдельным спортсменам с целью их стимулирования к дальнейшим спортивным свершениям

Минфин России рассмотрел обращение по вопросу об обложении налогом на доходы физических лиц и страховыми взносами сумм грантов или безвозмездной помощи в иной форме, выплачиваемых Общероссийской общественной организацией (федерация) отдельным спортсменам-регбистам с целью их стимулирования к дальнейшим спортивным свершениям, и сообщает.

Из запроса и полученной дополнительно информации следует, что федерацией принято решение о стимулировании отдельных спортсменов-регбистов, в частности, принятых в сборную команду России по регби-7 и добившихся определенных успехов. При этом указанные спортсмены не состоят с федерацией в трудовых отношениях и с ними не заключены гражданско-правовые договоры, предметом которых является выполнение работ, оказание услуг. Начисление указанных выплат производится на основании решения заседания Высшего совета федерации о принятии системы материального стимулирования спортсменов сборных команд России по регби-7, зафиксированным в соответствующем протоколе.

1. Об обложении сумм грантов или безвозмездной помощи в иной форме налогом на доходы физических лиц.

Согласно пункту 1 статьи 210 Налогового кодекса Российской Федерации (далее — Кодекс) при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло.

Статья 41 Кодекса определяет доход как экономическую выгоду в денежной или натуральной форме, учитываемую в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемую для физических лиц в соответствии с главой 23 «Налог на доходы физических лиц» Кодекса.

Статьей 217 Кодекса установлен перечень доходов, не подлежащих обложению налогом на доходы физических лиц.

Так, в соответствии с пунктом 20 статьи 217 Кодекса не подлежат обложение налогом на доходы физических лиц призы в денежной и (или) натуральной формах, полученные спортсменами, в том числе спортсменами-инвалидами, за призовые места на Олимпийских, Паралимпийских и Сурдлимпийских играх, Всемирных шахматных олимпиадах, чемпионатах и кубках мира и Европы от официальных организаторов или на основании решений органов государственной власти и органов местного самоуправления за счет средств соответствующих бюджетов, а также на чемпионатах, первенствах и кубках Российской Федерации от официальных организаторов.

Согласно пункту 20.1 статьи 217 Кодекса не подлежат обложению налогом на доходы физических лиц единовременные выплаты дополнительного поощрения в денежной и (или) натуральной формах, полученные от некоммерческих организаций, уставной целью деятельности которых является организационная и финансовая поддержка проектов и программ в области спорта высших достижений, по перечню таких организаций, утвержденному Правительством Российской Федерации, в частности, спортсменами за каждое призовое место на Олимпийских, Паралимпийских и Сурдлимпийских играх не позднее года, следующего за годом, в котором такими спортсменами были заняты призовые места на соответствующих играх.

Таким образом, статьей 217 Кодекса предусмотрен ряд норм, направленных на освобождение от налогообложения доходов спортсменов, занявших призовые места, в частности, на Олимпийских играх.

Положений, позволяющих освободить от налогообложения иные стимулирующие выплаты, производимые спортсменам, статья 217 Кодекса не содержит.

С учетом изложенного денежные средства, выплачиваемые федерацией отдельным спортсменам-регбистам, с учетом статей 41 и 210 Кодекса подлежат обложению налогом на доходы физических лиц в установленном порядке.

Согласно пункту 1 статьи 226 Кодекса российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, указанные в пункте 2 статьи 226 Кодекса, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога на доходы физических лиц с таких доходов.

2. Об обложении сумм грантов или безвозмездной помощи в иной форме страховыми взносами.

В соответствии с пунктом 1 статьи 419 Кодекса плательщиками страховых взносов признаются лица, производящие выплаты и иные вознаграждения физическим лицам, в частности, организации.

При этом пунктом 1 статьи 420 Кодекса определено, что объектом обложения страховыми взносами для плательщиков страховых взносов — организаций признаются выплаты и иные вознаграждения, начисляемые ими в пользу физических лиц, в рамках трудовых отношений и по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг.

Таким образом, если федерация стимулирует отдельных спортсменов-регбистов через перечисление средств в организации, с которыми упомянутые спортсмены состоят в трудовых отношениях или заключили гражданско-правовые договоры на выполнение работ, оказание услуг, то суммы таких выплат в пользу спортсменов независимо от источника их финансирования, в том числе за счет средств полученного гранта, подлежат обложению страховыми взносами у такой организации-работодателя.

В случае, если выплаты грантов или безвозмездной помощи в иной форме производятся федерацией непосредственно в пользу спортсмена, который не состоит в трудовых отношениях и не заключило# гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг, с федерацией, то такие суммы не подлежат обложению страховыми взносами в соответствии с пунктом 1 статьи 420 Кодекса.

| И.В. Трунин |

Входной НДС

Все затраты, которые уходят на закупку необходимых товаров и любых предметов, отправляющихся на благотворительность, от НДС (который теперь повысили с 18 до 20%) не освобождаются.

Письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 5 апреля 2010 г. N 03-04-06/6-63 О налогообложении доходов лиц, принимающих участие в спортивных соревнованиях, в виде возмещения организацией, проводящей данные соревнования, расходов, связанных с их участием в соревнованиях

Вопрос: Некоммерческой организацией проводятся спортивные мероприятия с участием баскетбольных команд, как Российской Федерации, так и зарубежных государств. Организация несет расходы по оплате питания, а в некоторых случаях — по оплате проживания и проезда участников к месту проведения соревнований. Источниками финансирования спортивных мероприятий являются:

средства спонсоров (предоставлены на условиях возмездного оказания услуг о размещении информации о спонсоре);

средства целевого финансирования (предоставлены на ведение основной уставной деятельности некоммерческой организации).

В силу п. 3 ст. 217, п.п. 2 п. 1 ст. 238 НК РФ не подлежат обложению НДФЛ и ЕСН все виды предусмотренных действующим законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных с оплатой стоимости питания, спортивного снаряжения, оборудования, спортивной и парадной формы, получаемых спортсменами и работниками физкультурно-спортивных организаций для учебно-тренировочного процесса и участия в спортивных соревнованиях.

1. Следует ли считать доходом участников соревнований, облагаемым НДФЛ, компенсационные выплаты по оплате проезда и проживания участников соревнований — членов баскетбольных команд РФ.

Если компенсационные выплаты признаются доходом, то каким образом нашей организации исполнить функции налогового агента в ситуациях, когда численность участников (спортсменов, тренеров) достигает нескольких сотен человек, а большинство участников являются лицами школьного возраста.

2. Действие п. 3 ст. 217 НК РФ, в части не обложения НДФЛ стоимости питания, распространяется на спортсменов и работников физкультурно-спортивных организаций, применительно к действующему законодательству РФ о физической культуре и спорте. Согласно п. 1 ст. 207 НК РФ плательщиками НДФЛ признаются физические лица, являющиеся налоговыми резидентами РФ, а также физические лица, получающие доходы от источников в РФ, не являющиеся налоговыми резидентами РФ.

Распространяется ли действие п. 3 ст. 217 на оплату стоимости питания участников соревнований — членов зарубежных команд, т.е. — нерезидентов РФ. Если не распространяется — какие действия должны быть с нашей стороны, в целях выполнения функций налогового агента.

Аналогичный вопрос возникает и в случаях оплаты проезда и проживания участников — нерезидентов.

3. При отсутствии средств целевого финансирования, спортивные мероприятия проводятся только за счет средств спонсоров, при получении и использовании которых следует руководствоваться нормами налогового законодательства в части исчисления НДС и налога на прибыль. Признаются ли в этом случае, в целях исчисления налога на прибыль, расходы на оплату питания, проживания и проезда участников соревнований (указанные расходы включаются в акт оказания услуг между спонсором и некоммерческой организацией, как расходы, связанные с проведением спортивного мероприятия, в ходе которого размещается информация о спонсоре).

4. Подлежит ли налогообложению ЕСН оплата стоимости питания сверх норм, установленных Москомспортом, в условиях, когда у нас не установлены ни трудовые, ни гражданско-правовые отношения с участниками спортивных мероприятий. Зависит ли порядок налогообложения ЕСН от источника оплаты, т.е. — или за счет средств спонсоров, или за счет средств целевого финансирования.

Ответ: Департамент налоговой и таможенно-тарифной политики рассмотрел письмо некоммерческой организации от 29.09.2009 N10/2009 по вопросу налогообложения доходов лиц, принимающих участие в спортивных соревнованиях, в виде возмещения организацией, проводящей данные соревнования, их расходов по проезду, проживанию и питанию, связанных с участием в соревнованиях, и в соответствии со статьей 34.2 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

1. Налог на доходы физических лиц.

Согласно пункту 3 статьи 217 Кодекса не подлежат налогообложению налогом на доходы физических лиц все виды установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных, в частности, с оплатой стоимости питания, спортивного снаряжения, оборудования, спортивной и парадной формы, получаемых спортсменами и работниками физкультурно-спортивных организаций для учебно-тренировочного процесса и участия в спортивных соревнованиях.

Положения статьи 217 Кодекса применяются в отношении доходов, полученных налогоплательщиками независимо от их налогового статуса.

Таким образом, стоимость питания, получаемого участниками соревнований, как являющимися, так и не являющимися налоговыми резидентами Российской Федерации, освобождается от налогообложения на основании пункта 3 статьи 217 Кодекса в пределах норм, установленных в соответствии с законодательством Российской Федерации.

Согласно пункту 1 статьи 210 Кодекса при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло.

В соответствии с подпунктом 1 пункта 2 статьи 211 Кодекса оплата за налогоплательщика организациями товаров (работ, услуг) в его интересах относится к доходам, полученным налогоплательщиком в натуральной форме.

Таким образом, оплата организацией, проводящей спортивные соревнования, за участников соревнований стоимости проезда к месту проведения соревнований и проживания в месте их проведения является доходом, полученным данными лицами в натуральной форме.

Освобождения от налогообложения стоимости проезда к месту проведения соревнований и проживания спортсменов во время их проведения статьей 217 Кодекса не предусмотрено.

Согласно пункту 1 статьи 226 Кодекса российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога на доходы физических лиц.

Из вышеизложенного следует, что организация, проводящая спортивные соревнования и оплачивающая за участников соревнований стоимость проезда к месту проведения соревнований и проживания в месте их проведения, признается налоговым агентом в отношении доходов в виде сумм оплаты за участников соревнований указанных проезда и проживания и обязана исчислить, удержать у налогоплательщика и уплатить сумму налога в бюджетную систему Российской Федерации.

Согласно пункту 5 статьи 226 Кодекса при невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога.

2. Единый социальный налог.

В соответствии с пунктом 1 статьи 236 Кодекса объектом налогообложения для лиц, производящих выплаты физическим лицам, признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям, адвокатам, нотариусам, занимающимся частной практикой), а также по авторским договорам.

Из письма следует, что между НО и участниками спортивных мероприятий не заключены трудовые или гражданско-правовые договоры на выполнение работ, оказание услуг.

Учитывая изложенное, выплаты, связанные с оплатой стоимости питания, проживания и проезда участников спортивных соревнований, не подлежат налогообложению единым социальным налогом на основании пункта 1 статьи 236 Кодекса.

Обращаем внимание, что глава 24 «Единый социальный налог» Кодекса утратила силу с 1 января 2010 года.

3. Налог на прибыль организаций.

В пункте 1 статьи 251 Кодекса приведен исчерпывающий перечень доходов, не учитываемых при налогообложении прибыли организаций.

Согласно пункту 2 статьи 251 Кодекса при определении налоговой базы по налогу на прибыль организаций также не учитываются целевые поступления (за исключением целевых поступлений в виде подакцизных товаров). К ним относятся целевые поступления на содержание некоммерческих организаций и ведение ими уставной деятельности, поступившие безвозмездно от других организаций и (или) физических лиц и использованные указанными получателями по назначению. При этом налогоплательщики — получатели указанных целевых поступлений обязаны вести отдельный учет доходов (расходов), полученных (произведенных) в рамках целевых поступлений.

В пункте 2 статьи 251 Кодекса приведен перечень доходов, относящихся к целевым поступлениям на содержание некоммерческих организаций и ведение ими уставной деятельности. Данный перечень также является исчерпывающим.

Все доходы некоммерческой организации, которые не поименованы в статье 251 Кодекса, подлежат налогообложению налогом на прибыль организаций.

При этом, учитывая положения пункта 1 статьи 252 Кодекса, а также принцип раздельного учета доходов (расходов), полученных (произведенных) в рамках целевых поступлений (пункт 2 статьи 251 Кодекса) некоммерческая организация вправе уменьшить полученные доходы, подлежащие налогообложению, на сумму произведенных расходов, за исключением расходов, указанных в статье 270 Кодекса, а также расходов, произведенных за счет средств поступлений.

В соответствии с пунктом 1 статьи 252 Кодекса расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных статьей 265 Кодекса, убытки), осуществленные

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Таким образом, средства, предоставленные на условиях возмездного оказания услуг, следует учитывать в составе доходов, учитываемых при налогообложении прибыли организаций.

При этом налогоплательщик вправе отразить в составе расходов, признаваемых при налогообложении прибыли организаций, расходы, связанные с проведением соревнований, при условии, что они соответствуют требованиям статьи 252 Кодекса.

| Заместитель директора Департамента | С.В. Разгулин |

Письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 5 апреля 2010 г. N 03-04-06/6-63

Как найти спонсора для любительской команды. Часть 3: Существуют ли налоговые льготы для спонсора футбольных команд, дет

«Есть один бизнесмен, у него небольшой цех по производству мебели, и он заинтересовался нашей командой!» — гордо сообщаешь ты товарищу. «Но на его вопрос о льготах для спонсоров футбольных команд ответить ничего не могу – не знаю, есть ли они». Десятки тысяч любительских команд по всей России, десятки тысяч руководителей этих команд, директоров, менеджеров – а вопросы одни и те же. Попробуем прояснить ситуацию, и помочь разобраться в вопросе льгот для футбола.

Спонсор (от лат. spondeo — ручаюсь, гарантирую) — может быть как физическим, так и юридическим лицом, финансирующим какую-либо деятельность как физических, так и юридических лиц. Спонсор в отличие от Инвестора делает финансирование без цели получения какой-либо материальной выгоды или участия в прибыли. Спонсирование является одним из важнейших инструментов маркетинга. Спонсор — индивидуум или группа, которая обеспечивает поддержку, подобную благотворителю. Однако, в отличие от благотворительности, спонсирование не носит бескорыстного характера. Спонсирование может быть договорным, обмениваться на рекламирование с целью популяризации товара или юридического лица (Википедия).

Начать можно со знаковой цитаты Президента России:

Владимир Путин против установления льгот для спонсоров футбольных клубов. Такое мнение по этому вопросу он высказал в ходе неформальной встречи с футбольными болельщиками в Санкт-Петербурге.

«Любое исключение чревато жульничеством», — отметил глава правительства. По его словам, финансирование футбольных клубов «должно быть не спонсорством, а бизнесом, который приносит доход». «Нужны хорошие учредители, нужно создавать условия, чтобы была финансовая база», — подчеркнул премьер. При этом он предложил подумать над дополнительными возможностями финансирования футбольных клубов, в том числе за счет рекламы или телевидения.

В ходе беседы значительная часть вопросов болельщиков сводилась к проблемам финансирования и поддержки региональных клубов. Путин заметил, что все эти проблемы необходимо решать, в том числе — в связи с проведением в России Чемпионата мира 2018. «Я сделал все, чтобы чемпионат мира прошел в России именно для того, чтобы мы все с вами реально занялись вопросами поддержки футбола», — сказал премьер. И добавил: «Говорят, пока гром не грянет — мужик не перекрестится, и мне хотелось бы, чтобы этот гром грянул раньше, и мы все занялись этим вопросом, потому что это крайне важно». «Спорт-экспресс», 19 января 2012 года.

Мы обратились к специалистам, чтобы прояснить вопрос со льготами для тех, кто финансово поддерживает футбол.

| Видео (кликните для воспроизведения). |

Денис Рогачёв, зав.кафедрой спортивного права МГЮУ им. О.Е.Кутафина, зам.исполнительного директора РФС: «Налоговых льгот именно по спонсорству (как разновидности рекламных услуг) нет, а вот для жертвователей на массовый спорт, если он физическое лицо — льгота есть, это вычет из налогооблагаемой базы по НДФЛ (смотрите Налоговый Кодекс РФ)».

«Никаких льгот не существует, поскольку спонсорство является видом рекламы (Закон РФ «О рекламе»). Нужно искать маркетинговые механизмы стимулирования активности спонсоров, а не административно-правовые. Экономическая выгода для спонсора не в налоговых льготах, а в повышении эффективности продвижения», — поясняет Андрей Малыгин, Кандидат экономических наук, доцент кафедры маркетинга и рекламы факультета управления Института экономики, управления и права РГГУ, отраслевой эксперт по спортивной индустрии ведущих деловых изданий.

Алексей Нескородов, юрист, руководитель Щёлковской любительской футбольной Лиги:

«Это довольно интересный вопрос и ответ на него не так прост и однозначен, как кажется на первый взгляд. Всё зависит от формы спонсорского соглашения. Если «спонсор» оказывает помощь безвозмездно, не обязывая команду, школу, секцию на какие-то ответные действия, то такая помощь в соответствии с Федеральным законом №135-ФЗ «О благотворительной деятельности и благотворительных организациях»считается благотворительной и спонсор (благотворитель) получает ряд льгот связанных с налогообложением. В данном случае важно, чтобы оказанная помощь была надлежаще оформлена.

Если же спонсор оказывает помощь на возмездных началах, обязывая команду, например, размещать рекламу своей продукции или бренда, то такой вид помощи может быть расценен как спонсорская реклама и не будет являться благотворительностью в соответствии с ст. 3 Федерального закона №38-ФЗ «О рекламе».

Таким образом, если спонсор оказывает безвозмездную помощь команде, то он попадает под действие пп.12, п.3, ст. 149 Налогового кодекса России, если же спонсорская помощь носит возмездный характер, обязывая команду демонстрировать рекламу спонсора, то такая помощь не считается благотворительностью, расценивается как спонсорская реклама и не предоставляет налоговых льгот».

Владимир, руководитель одной из любительских футбольных команд, владелец компании, оказывающей бухгалтерские услуги:

«Согласно закону, данные налоговые льготы лежат на федеральных и муниципальных властях, т.е. определяются в зависимости от региона и местоположения. Налоговые льготы, как я понимаю — это не значит, что вам, как спонсору, будут уменьшать налоговую базу или размер налога на всю вашу деятельность. Налоговые льготы в случае «спонсорства» — это отсутствие применения дополнительных налогов на сумму уплаты. Что значит, если компания ООО «Н» решит помочь команде ФК «З», то на размер помощи можно снизить налоговую базу (т.е. сумму с которой будет платиться налог). Это подходит для режимов ОСН и УСН (6%).

Эти льготы не значительны по сравнению с общей суммой поддержки. Т.е. помогая на 100 000, вы может и получаете некую льготу 6000-20000, но формула будет итоговая такая: 100000-20000=80000.

Предоставляя льготы за подобные вещи, государство предоставило бы огромное поле для маневра «оптимизаторам», и лишило бы себя и нас существенного куска бюджета.

Если говорить конкретно, то, например, фирма «Рога и Копыта» заплатила за команду 100 000 руб. Правильно всё оформила, как благотворительность. Какие льготы она получит в итоге? Кроме минус 100 000 руб.? По моей практике «Рога и копыта» получат возможность списать 100 000 руб. с прибыли без дополнительных % и надбавок. Такую же возможность получает и частное лицо, условный Иванов А.А.».

Выводы, которые можно сделать на основе комментариев специалистов, следующие:

Налоговых льгот именно по спонсорству (как разновидности рекламных услуг) для коммерческих компаний нет, и правительство против установления таких льгот.

Однако, если Вы – частное лицо, отдавшее средства на футбольную команду, в виде благотворительности, возможен вычет из налогооблагаемой базы по НДФЛ.

Для коммерческих компаний налоговые льготы в случае «спонсорства» — это отсутствие применения дополнительных налогов на сумму уплаты.

09.12.12 Как найти спонсора для любительской команды. Часть 2: футбольная команда ищет спонсора

09.12.12 Как найти спонсора для любительской команды. Часть 1: о любительском футболе (мини-футболе)

Налоговые льготы для спонсоров спортивных команд

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Лекторы – ведущие эксперты, непосредственные разработчики законов:

В. В. Витрянский, Л. Ю. Михеева, Е. А. Суханов, А. А. Маковская. Принять участие можно очно/ онлайн или в записи, в любой точке страны!

Бухгалтерский учёт и отчётность

Налоговые льготы для фондов и предприятий выдаются только при соблюдении правильного бухгалтерского учета. Если фирма ведет благотворительную деятельность, то нужно вести бухгалтерский учёт, фиксировать все документально. Поскольку суммы являются даром, то необходимо составить договор по благотворительности. Документ составляется в письменной форме. Расходы на подобный вид деятельности в бухгалтерском учёте прописываются как прочие расходы, и используются по дебету счету 91. Финансовая помощь идёт под номером счёта 76.

Налоговые льготы коммерческим организациям выдаются при соблюдении этих же правил.

Перечисление денежных средств

Перечислить деньги можно несколькими способами:

- Воспользоваться услугами банка и перевести деньги с одного счёта на другой.

- Через кассу организации.

- Через свою работу, отчислив сумму с заработной платы.

- Используя интернет сервисы.

Налог на прибыль

До наступления 2005 года, организации занимающиеся благотворительностью, также получали от этого и прибыль, поскольку перечисленные суммы не облагались налогами. Компании отдавали 5% своего ежегодного дохода. Все средства, поступающие на благотворительность, учитывались как расходы компании, а потому снижалась сумма налога на прибыль. Таким образом, многие организации старались уйти от налогов.

Имеются определённые нюансы, касаемые налоговых льгот при благотворительности для юридических лиц. На данный момент юридические лица выделяют средства на благотворительность исключительно из чистой прибыли и с этих денег вычетов в бюджет не будет производиться.

Когда оказывается финансовая поддержка, НДС не затрагивается. Если фирма перевела денежные средства или передала товары нуждающимися, то каждый случай рассматривают в индивидуальном порядке.

Налоговые льготы для благотворителей: необходимые документы

Чтобы получить налоговые льготы для предприятий, занимающихся благотворительностью, нужно верно составить официальные бумаги.

Организациям необходимо оформить следующие документы:

- Договор между участниками. Там должно быть указано, что помощь оказывается в целях благотворительности.

- Документы, где получатель соглашается на получение даров.

- Получатель подтверждает применение дара по назначению (после получения).

- Все реквизиты — от кого исходят деньги и кому идут.

- Справка о отчислениях с дохода.

- Выписка из банка.

- Квитанция, свидетельствующая о том, что благотворительная организация получила средства.

Налоговые льготы при благотворительности для юридических лиц при УСН

Налоговые льготы для благотворителей – юридических лиц осуществляются по определенной схеме. Юрлица имеют право получить льготные послабления только в случае, если освобождаются от уплаты НДС на товары, которые передаются в помощь. УСН не подразумевает выплату на НДС. Используя эту систему, компания сможет получить вычеты. Общий налоговой объём при безвозмездной помощи некоммерческим организациям не будет меняться.

Кто участвует в благотворительной деятельности

В любой благотворительной деятельности имеется минимум 2 участника процесса:

- Благотворитель, который оказывает материальную или иной вид поддержки.

- Благополучатель — тот, кто принимает дар.

Также имеются определённые посредники, называемые благотворительными фондами. Через них организация проводит свою деятельность. Также внутри фондов распределяются собранные средства и направляются тем, кто в них нуждается.

Западный опыт

Организации в Америке предпочитают 10% своего дохода направлять на благотворительность. Это считается расходами компании. Даже несмотря на то, что в большинстве стран Европы таких стимуляторов не наблюдается, все равно свыше 90% организаций занимаются благотворительностью.

Налоговые льготы для спонсоров спортивных команд

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Лекторы – ведущие эксперты, непосредственные разработчики законов:

В. В. Витрянский, Л. Ю. Михеева, Е. А. Суханов, А. А. Маковская. Принять участие можно очно/ онлайн или в записи, в любой точке страны!

На какие цели направлена благотворительная деятельность

- Оказание материальной поддержки.

- Социальная реабилитация граждан, которые не в состоянии своими силами отстоять права в силу сложившейся трудной ситуации.

- Помощь после стихийных бедствий и других подобных катастроф.

- Оказание помощи пострадавшим после военных действий, национальных конфликтов или репрессий.

- Мероприятия, связанные с укреплением связи народов разных стран или людей внутри одного государства.

- Формирование устоев роли семьи и семейных ценностей.

- Помощь детям-сиротам.

- Помощь различным организациям в культурном, научном или связанным с искусством просвещении общества.

- Действия по развитию популярности спортивного образа жизни.

- Оказание материальной помощи различным детским организациям.

- Распространение рекламы, направленной на социальные интересы граждан.

- Обеспечение правового образования молодых людей и любых слоев населения.

- Поддержание состояние природных значимых объектов.

- Охрана животных и природы.

- Спонсорство в спорте (налоговые льготы получают и при этом виде поддержки).

Налоговые льготы для спонсоров

Налоговые льготы для спонсоров – не всегда обязательный элемент. Обычно компании пользуются вычетом из НДС после пожертвования. Но если помощь оказывается очень большая, то компании могут отказаться от льгот – так получится выгоднее. Суммы на приобретение товаров будут указаны как расходы, что понесла фирма.

Написание декларации — правила и особенности

Имеются важные правила получения налоговых льгот для благотворителей. Физ и юрлица осуществляя благотворительность должны написать налоговую декларацию и отправить ее в ФНС. Все операции, которые освобождаются от налогообложения вносятся в 7 раздел декларации. Все услуги и передача даров имеет специальный код — 1010 288. Этот код ставится в первой графе в строке 010. Физическое лицо обращается в налоговую инспекцию и заполняет декларацию 3-НДФЛ.

Как рассчитать сумму вычета и подлежащий возврату налог

Имеются налоговые льготы при благотворительности. Осуществляя благотворительную деятельность, можно вернуть обратно часть денежных средств, что были пожертвованы. Этого добиваются посредством вычета. Если человек работает официально и занимается благотворительной деятельностью, то он возвращает себе часть суммы в размере 13%.

Особенности начисления налоговых льгот при благотворительности в 2018 году

Чтобы склонить разные компании к благотворительности, государство предоставляет налоговые льготы при благотворительности в 2018 году. Это делается, чтобы снизить налоговую нагрузку.

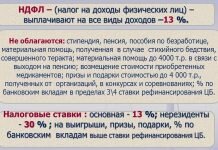

Вычет НДФЛ

Каждый сотрудник компании может самостоятельно заниматься благотворительностью. В таком случае гражданин может потребовать налоговый вычет, и вернуть какую-то часть своих денежных средств. Но имеются ограничения размеров:

- Возвращается сумма не превышающая 13% от тех денег, которые были потрачены лично.

- Возвратить можно только ту сумму, которая в год не превышает 13% от уплаченного НДФЛ.

Чтобы рассчитать вычет, необходимо использовать сумму пожертвования, которая равняется примерно 25% от дохода гражданина в город.

Обзор документа

Разъяснено, что денежные средства, выплачиваемые федерацией отдельным спортсменам-регбистам, облагаются НДФЛ.

Относительно страховых взносов отмечено следующее. Если федерация стимулирует регбистов через перечисление средств в организации, с которыми упомянутые спортсмены состоят в трудовых отношениях или заключили гражданско-правовые договоры на выполнение работ, оказание услуг, то суммы таких выплат в пользу спортсменов независимо от источника их финансирования, в том числе за счет средств полученного гранта, облагаются страховыми взносами у такой организации-работодателя.

Если выплаты грантов или безвозмездной помощи в иной форме производятся федерацией непосредственно в пользу спортсмена, который не состоит в трудовых отношениях и не заключил гражданско-правовых договоров с федерацией, то на такие суммы страховые взносы не начисляются.

В чем плюс спонсорства спортивной команды

Здравствуйте, я являюсь представителем одной любительской футбольной команды. Играем мы исключительно за свои средства. То есть участники команды делят все взносы на турниры, скидываются и оплачивают их. Мой вопрос касается спонсорства спортивных команд. Какая от этого выгода кампаниям ? Недавно слышал, что они должны освобождаться от каких-то налогов. Но лично я связи не вижу между спонсорством и уплатой налогов. Помогите, пожалуйста, разобраться в этом вопросе.

Вопрос относится к городу Северск, Томска область

Ответы:

Здравствуйте. согласно Налоговому кодексу РФ, «не подлежит налогообложению (освобождаются от налогообложения) на территории Российской Федерации передача товаров (выполнение работ, оказание услуг), передача имущественных прав безвозмездно в рамках благотворительной деятельности в соответствии с Федеральным законом «О благотворительной деятельности и благотворительных организациях»…»2. Де-факто, мы понимаем, что спонсирование спортивных объектов и команд, т.е. финансовая и материальная их поддержка на безвозмездной основе – благотворительность.

Однако, обратившись к указанному закону о благотворительности, мы видим:

а) Благотворительность – «добровольная деятельность граждан и юридических лиц по бескорыстной (безвозмездной или на льготных условиях) передаче гражданам или юридическим лицам имущества, в том числе и денежных средств, бескорыстному выполнению работ, предоставлению услуг, оказанию иной поддержки»3;

б) Благотворительная деятельность осуществляется в целях содействия деятельности в области физической культуры и спорта (за исключением профессионального спорта)4 .

Получается, что несмотря на фактическое «содействие деятельности в области физической культуры и спорта», спонсор профессиональной спортивной команды или спортивного объекта не является лицом, осуществляющим благотворительную деятельность, соответственно, никаких поблажек со стороны налогообложения он не имеет.

Рекомендация эксперта

это является мощным маркетинговым инструментом. Точнее даже мощным маркетинговым социально-значимым инструментом, т.к. развитие спортивных сооружений и спортивных команд приводит к популяризации спорта в целом.

Механизм его достаточно прост: спонсор оказывает материальную поддержку клубу, клуб в свою очередь, размещает логотип фирмы на форме игроков, на арене, запускает рекламные аудио и видео ролики в перерывах на арене либо во время трансляции и т.д.

НАЛОГОВЫЕ ЛЬГОТЫ ДЛЯ СПОНСОРОВ СПОРТИВНЫХ КОМАНД

НАЛОГОВЫЕ ЛЬГОТЫ ДЛЯ СПОНСОРОВ СПОРТИВНЫХ КОМАНД

Депутаты Заксобрания посчитали достижения спортивных команд региона сомнительными, а схемы их финансирования непрозрачными.

С 1 млрд до 400 млн рублей снижены льготы по налогу на прибыль для организаций, спонсирующих спортивные команды и клубы Нижегородской области, а также проведение спортивных мероприятий на территории региона. Соответствующее решение было принято депутатами Законодательного собрания на заседании 27 октября.

В соответствии со статьей 284 Налогового кодекса РФ регионы имеют право понижать ставку налога на прибыль для отдельных категорий налогоплательщиков в части, зачисляемой в их бюджеты. При этом ставка налога на прибыль организаций не может быть ниже 13,5%.

В 2017 году правительство Нижегородской области предлагало сохранить льготы «в целях дальнейшего стимулирования спортсменов и спортивных команд к достижению высоких результатов» и ограничить общую сумму льготы 1 млрд рублей.

В свою очередь депутаты областного парламента, посчитав достижения спортивных команд региона сомнительными, а схемы их финансирования непрозрачными, приняли решение о сокращении суммы налоговых льгот с предлагаемого руководством области 1 млрд рублей до 400 млн рублей.

В качестве аргументов депутаты так же указывали на отсутствие отчетов со стороны команд о расходовании спонсорских средств и инструментов контроля их расходования даже у контрольносчетной палаты области.

| Видео (кликните для воспроизведения). |

Условием предоставления льготы по налогу на прибыль, как и раньше, будет являться заключение организацией, претендующей на получение льготы, соответствующего соглашения с правительством Нижегородской области. Согласно проекту закона, налоговая ставка налога на прибыль для организаций – спонсоров будет снижаться на процент, равный соотношению суммы оказанного финансового пожертвования к сумме налоговой базы для исчисления указанного налога, но не более чем на 4,5%. При этом сумма снижения налога на прибыль не должна быть больше суммы пожертвования.

Источники

- http://www.garant.ru/products/ipo/prime/doc/12074874/

- http://m.sports.ru/tribuna/blogs/footcom/667193.html

- http://promdevelop.ru/nalogovye-lgoty-pri-blagotvoritelnosti-v-2018-godu/

- http://www.garant.ru/products/ipo/prime/doc/71795034/

- http://ppt.ru/question/?id=131570

- http://www.k-zori.ru/a2405/

Юрист в сфере соцзащиты.

Стаж: 12 лет.