Содержание

- 1 Налоговые льготы, их виды и назначение. Условия применения налоговых льгот

- 2 Понятие, виды и порядок установления налоговых льгот

- 3 47. Налоговые льготы: понятие, виды, порядок установления и использования.

- 4 Вопрос 23. Местные налоги (понятие, порядок установления и представления льгот по местным налогам)

- 5 Виды налоговых льгот

- 6 Налоговые льготы в 2020 году

- 7 Статья 56 НК РФ. Установление и использование льгот по налогам и сборам

Налоговые льготы, их виды и назначение. Условия применения налоговых льгот

Налоговая льгота — это предоставленная налоговым законодательством исключительная возможность смягчения налогового бремени для налогоплательщика.

Льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Нормы законодательства о налогах и сборах, определяющие основания, порядок и условия применения льгот, не могут носить индивидуальный характер (ст. 56 НК РФ).

Налоговые льготы используют для сокращения размера налогового обязательства юридических и физических лиц и для отсрочки или рассрочки платежа.

В последних двух случаях кредит налогоплательщику предоставляется либо бесплатно, либо на льготных условиях. Налогоплательщик может отказаться от использования льготы, приостановить ее использование на один или несколько налоговых периодов.

В зависимости от того, на изменение какого элемента налогообложения направлены налоговые льготы, они разделяются на три вида: 1) изъятия; 2) скидки; 3) налоговые кредиты.

Изъятия — это налоговые льготы, выводящие из-под налогообложения отдельные предметы (объекты) налогообложения. Изъятия могут предоставляться:

• на постоянной основе и на ограниченный срок;

• как всем плательщикам налога, так и какой-то отдельной их категории, например, не подлежат обложению налогом с продаж операции по реализации хлеба и хлебобулочных изделий, молока, детской одежды и обуви, лекарств и т.д.

Скидки — это льготы, сокращающие налоговую базу. Они подразделяются на:

• лимитированные скидки (размер скидок ограничен) и нелимитированные скидки (налоговая база может быть уменьшена на всю сумму расходов налогоплательщика); • общие скидки (ими пользуются все плательщики, например, имущественные налоговые вычеты для всех плательщиков налога на доходы физических лиц) и специальные скидки (действующие для отдельных категорий субъектов, например, 3000 руб. для инвалидов ВОВ при исчислении того же налога).

Налоговые кредиты — это льготы, уменьшающие налоговую ставку или налоговый оклад. Существуют следующие формы предоставления налоговых кредитов:

• снижение ставки налога;

• вычет из налогового оклада (валового налога);

• отсрочка или рассрочка уплаченного налога;

• возврат ранее уплаченного налога, части налога (налоговая амнистия);

• зачет ранее уплаченного налога;

• целевой (инвестиционный) налоговый кредит. Сокращение налогового оклада (валового налога) может быть как частичным, так и полным, на определенное время и бессрочно. Полное освобождение от уплаты налога на определенный период называется налоговыми каникулами.

Отсрочка уплаты налога — это перенос предельного срока уплаты полной суммы налога на более поздний срок; рассрочка уплаты налога — распределение суммы налога на определенные части с установлением сроков их уплаты.

Возврат сумм ранее уплаченного налога как налоговая льгота имеет другое наименование — налоговая амнистия.

Другие виды льгот применительно к российскому законодательству о налогах и сборах — это налоговый кредит и инвестиционный налоговый кредит.

Не нашли то, что искали? Воспользуйтесь поиском:

Лучшие изречения: Студент — человек, постоянно откладывающий неизбежность. 11139 —

или читать все.

или читать все.

Понятие, виды и порядок установления налоговых льгот

налоговая льгота — предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Нормы законодательства о налогах и сборах, определяющие основания, порядок и условия применения льгот по налогам и сборам, не могут носить индивидуального характера.

Налогоплательщик может отказаться от использования льготы.

Льготы по федеральным налогам и сборам устанавливаются и отменяются настоящим Кодексом.

Льготы по региональным налогам устанавливаются и отменяются настоящим Кодексом и (или) законами субъектов Российской Федерации о налогах.

Льготы по местным налогам устанавливаются и отменяются настоящим Кодексом и (или) нормативными правовыми актами представительных органов муниципальных образований о налогах .

В зависимости от того, на изменение какого элемента налогообложения направлены налоговые льготы, они разделяются на три вида: изъятия, скидки, освобождения.

Изъятия — это налоговые льготы, выводящие из-под налогообложения отдельные предметы (объекты) налогообложения. Изъятия могут предоставляться как на постоянной основе, так и на ограниченный срок (налоговые каникулы); как всем плательщикам налога, так и какой-то отдельной их категории.

Скидки— это льготы, сокращающие налоговую базу. Плательщик имеет право уменьшить прибыль, подлежащую налогообложению, на сумму произведенных им расходов на цели, поощряемые обществом и государством. Они подразделяются на:

-лимитированные скидки (размер скидок ограничен)

-нелимитированные скидки (налоговая база может быть уменьшена на всю сумму расходов налогоплательщика);

-общие скидки (ими пользуются все плательщики)

-специальные скидки (действующие для отдельных категорий субъектов).

Освобождение — льгота, направленная на уменьшение налоговой ставки или окладной суммы налога (налогового оклада)

понижение налоговой ставки — например, понижение ставки до 0 % для крупного бизнеса, получающего доход в виде дивидендов.уменьшение налогового оклада — самая эффективная налоговая льгота, которая непосредственно уменьшает размер (сумму) налога, причитающегося взносу в бюджет. Отсрочка или рассрочка уплаты налога.— это форма изменения срока уплаты налога, установленного законом. Основания, условия и порядок предоставления этих льгот регламентированы гл. 9 НК РФ. отсрочка — это перенос предельного срока уплаты полной суммы налога на более поздний срок, а рассрочка — распределение суммы налога на определенные части с установлением сроков уплаты этих частей.

Налоговые кредиты — это льготы, уменьшающие налоговую ставку или налоговый оклад (сумму налога).

Инвестиционный налоговый кредит — изменение срока уплаты налога, при котором организации при наличии оснований, предоставляется возможность в течение определенного срока и в определенных пределах уменьшать свои платежи по налогу с последующей поэтапной уплатой суммы кредита и начисленных процентов.

Целевой налоговый кредит — это замена уплаты налога (части налога) в денежном выражении натуральным исполнением. Вместо внесения в бюджет денежной суммы налогоплательщик в счет уплаты налога поставляет в пользу бюджетных организаций или учреждений свою продукцию, оказывает им услуги, проводит работы.

Возврат ранее уплаченного налога (части налога) или налоговая амнистия— например, подп.2 п.2 ст. 151 предусмотрено, что при вывозе товаров за пределы территории Российской Федерации и иных территорий, находящихся под ее юрисдикцией, в таможенной процедуре реэкспорта налог не уплачивается, а уплаченные при ввозе на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, суммы налога возвращаются налогоплательщику

Дата добавления: 2015-05-09 ; Просмотров: 1089 ; Нарушение авторских прав?

Нам важно ваше мнение! Был ли полезен опубликованный материал? Да | Нет

47. Налоговые льготы: понятие, виды, порядок установления и использования.

Льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере

Фактически налоговая льгота является дополнительным правом, предоставляемым налогоплательщику при наличии определенных условий. Как правило, налогоплательщик самостоятельно решает, следует ли ему воспользоваться налоговой льготой или нет. Налогоплательщик вполне может отказаться от ее использования либо приостановить использование на один или несколько налоговых периодов. Однако в случае принятия положительного решения налогоплательщик должен еще обосновать свое право на налоговую льготу, т.е. доказать наличие у него соответствующих оснований ее применения.

Нормы налогового законодательства, определяющие основания, порядок и условия применения льгот по налогам и сборам, не могут носить индивидуального характера (ст. 56 НК РФ).

В зависимости от того, изменение каких элементов налогов предполагает та или иная налоговая льгота, и с учетом характера этих изменений, можно выделить следующие их виды:

— понижение ставки налога (сбора);

— изменение срока уплаты налога (сбора);

— реструктуризация задолженности по налогам и сборам, пени и штрафам;

— освобождение от уплаты налога (сбора).

Изъятие — это разновидность налоговых льгот, дающих право налогоплательщику исключать из налогооблагаемой базы отдельные объекты налогообложения или их части.

Скидка предоставляет налогоплательщику право уменьшения налогооблагаемой базы на сумму определенных вычетов.

Понижение ставки налога (сбора), как льгота означает возможность уплачивать налог (сбор) по ставкам меньшим, чем те, которые установлены в общем порядке.

Изменение срока уплаты налога — льгота, позволяющая уплачивать налоги (сборы) в более поздние сроки.

Реструктуризация задолженности по налогам и сборам, пени и штрафам предоставляет налогоплательщикам возможность отсрочки исполнения обязанностей по уплате недоимок, пени и штрафов за нарушения законодательства о налогах и сборах.

Освобождение от уплаты налога (налоговая привилегия) предусматривает полный или частичный отказ налогооблагающего субъекта от налоговых притязаний в отношении отдельных категорий налогоплательщиков (плательщиков сборов) в течение определенного срока (налоговые каникулы) или бессрочно (налоговый эмунитет).

По основаниям налоговые льготы подразделяются на предоставляемые:

— в силу законодательства о налогах и сборах;

— по решению уполномоченного органа.

Для получения налоговых льгот первого вида достаточно иметь основания, предусмотренные законодательством о налогах и сборах. Для получения же права на использование налоговых льгот второго вида, помимо оснований дополнительно требуется еще соответствующее решение уполномоченного органа.

Например, освобождаются от налогообложения:

1) организации и учреждения уголовно-исполнительной системы — в отношении имущества, используемого для осуществления возложенных на них функций;

2) религиозные организации — в отношении имущества, используемого ими для осуществления религиозной деятельности;

3) общероссийские общественные организации инвалидов (в том числе созданные как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80 процентов, — в отношении имущества, используемого ими для осуществления их уставной деятельности; и т.д.

Наряду с льготами, предоставляемыми отдельным категориям налогоплательщиков, налогооблагающие субъекты могут устанавливать на территории государства или части его льготные режимы для всех налогоплательщиков или для тех из них, которые являются нерезидентами. Такие государства и территории именуются как зоны льготного налогообложения или оффшоры.

Вопрос 23. Местные налоги (понятие, порядок установления и представления льгот по местным налогам)

Местные налоги – это налоги, которые установлены Налоговым Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований.

Местные налоги вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с Налоговым Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах.

В соответствии со статьей 15 НК к местным налогам относятся:

1) земельный налог;

2) налог на имущество физических лиц.

Земельный налог и налог на имущество физических лиц устанавливаются Налоговым Кодексом и нормативными правовыми актами представительных органов муниципальных районов, городских округов о налогах и обязательны к уплате на территориях соответствующих поселений (межселенных территориях), городских округов.

Земельный налог и налог на имущество физических лиц вводятся в действие и прекращают действовать на территориях поселений (межселенных территориях), городских округов в соответствии с Налоговым Кодексом и нормативными правовыми актами представительных органов поселений (муниципальных районов), городских округов о налогах.

Местные налоги в городах федерального значения Москве и Санкт-Петербурге устанавливаются Налоговым Кодексом и законами указанных субъектов Российской Федерации о налогах, обязательны к уплате на территориях этих субъектов Российской Федерации. Местные налоги вводятся в действие и прекращают действовать на территориях городов федерального значения Москвы и Санкт-Петербурга в соответствии с Налоговым Кодексом и законами указанных субъектов Российской Федерации.

При установлении местных налогов представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы и Санкт — Петербурга) определяются в порядке и пределах, которые предусмотрены Налоговым Кодексом, следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов, если эти элементы налогообложения не установлены Налоговым Кодексом. Иные элементы налогообложения по местным налогам и налогоплательщики определяются Налоговым Кодексом.

Представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы и Санкт-Петербурга) законодательством о налогах и сборах в порядке и пределах, которые предусмотрены Налоговым Кодексом, могут устанавливаться налоговые льготы, основания и порядок их применения.

1. Земельный налог (далее в настоящей главе — налог) устанавливается настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований, вводится в действие и прекращает действовать в соответствии с настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований и обязателен к уплате на территориях этих муниципальных образований.

В городах федерального значения Москве и Санкт-Петербурге налог устанавливается настоящим Кодексом и законами указанных субъектов Российской Федерации, вводится в действие и прекращает действовать в соответствии с настоящим Кодексом и законами указанных субъектов Российской Федерации и обязателен к уплате на территориях указанных субъектов Российской Федерации.

2. Устанавливая налог, представительные органы муниципальных образований (законодательные (представительные) органы государственной власти городов федерального значения Москвы и Санкт-Петербурга) определяют налоговые ставки в пределах, установленных настоящей главой, порядок и сроки уплаты налога.

При установлении налога нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга) могут также устанавливаться налоговые льготы, основания и порядок их применения, включая установление размера не облагаемой налогом суммы для отдельных категорий налогоплательщиков.

НАЛОГ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ.

Налог на имущество физических лиц,также как и земельный налог является местным налогом, он поступает в бюджеты муниципальных образований.

Налог на имущество физических лиц уплачивают физические лица — собственники имущества, признаваемого объектом налогообложения.

Виды налоговых льгот

Налоговым законодательством предусмотрены разные виды налоговых льгот – одни дают возможность налогоплательщикам уменьшить объем обязательств перед бюджетом, действие других направлено на абсолютное освобождение от налогообложения при наличии специфических обстоятельств. Основное предназначение льготы – создание налоговых преференций для отдельных субъектов хозяйствования для улучшения бизнес-климата и стимулирования экономического роста. Если правовыми актами вводятся фискальные послабления, должны быть предусмотрены и условия их применения (ст. 17 НК РФ).

Правила предоставления налоговых льгот

Предоставление налоговых преимуществ должно отвечать принципу массовости – льгота не может быть введена только для одного налогоплательщика, право на нее должно быть предоставлено группе предприятий или предпринимателей, объединенной однородными специфическими признаками.

| Видео (кликните для воспроизведения). |

Понятие и виды налоговых льгот раскрыты в НК РФ. В ст. 17 говорится, что фискальные послабления не носят обязательного характера – их может и не быть. Если преференции предусмотрены законодательством, у налогоплательщика появляется право воспользоваться ими, но у него не возникают обязательства применять льготные условия налогообложения.

Фискальные послабления могут распространяться на такие группы налогов:

- на один или несколько федеральных налогов и сборов;

- на налоги, относящиеся к региональному уровню регламентации;

- на местные разновидности налогов, порядок применения которых в общем виде описывается в НК РФ, а детали указываются в правовых документах властей муниципальных образований.

Другой комментарий к Ст. 56 Налогового кодекса Российской Федерации

1. Пунктом 2 ст. 17 Кодекса предусмотрено, что в необходимых случаях при установлении налога в акте законодательства о налогах и сборах могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком (см. комментарий к ст. 17 Кодекса).

Как определено п. 1 ст. 56 Кодекса, льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

В пункте 15 Постановления Пленума ВАС России от 28 февраля 2001 г. N 5 разъяснено, что до момента введения в действие соответствующих глав части второй Кодекса судам надлежит применять принятые в установленном порядке нормы закона, касающиеся налоговых льгот, независимо от того, в какой законодательный акт они включены — связанный или не связанный в целом с вопросами налогообложения.

КС России в своих решениях неоднократно указывал, что освобождение от уплаты налогов по своей природе — льгота, которая является исключением из вытекающих из Конституции РФ (ст. 19 и 57) принципов всеобщности и равенства налогообложения, в силу которых каждый обязан платить законно установленный налог с соответствующего объекта налогообложения. Льготы всегда носят адресный характер, и их установление относится к исключительной прерогативе законодателя. Именно законодатель вправе определять (сужать или расширять) круг лиц, на которых распространяются налоговые льготы (Постановления КС России от 21 марта 1997 г. N 5-П, от 28 марта 2000 г. N 5-П , от 19 июня 2002 г. N 11-П и от 27 мая 2003 г. N 9-П ).

СЗ РФ. 2002. N 27. Ст. 2779.

СЗ РФ. 2003. N 24. Ст. 2431.

В Определении от 7 февраля 2002 г. N 37-О КС России признал, что предусмотренное ст. 145 гл. 21 «Налог на добавленную стоимость» части второй Кодекса освобождение от исполнения обязанностей налогоплательщика по налогу на добавленную стоимость является разновидностью налоговых льгот.

Согласно п. 1 комментируемой статьи не допускается установление индивидуальных льгот. Причем запрет на индивидуальный характер касается норм законодательства о налогах и сборах, определяющих и основания, и порядок, и условия применения льгот по налогам и сборам.

2. Пункт 2 ст. 56 Кодекса предоставляет налогоплательщику право отказаться от использования льготы либо приостановить ее использование на один или несколько налоговых периодов, если иное не предусмотрено Кодексом.

Пленум ВАС России и Пленум ВС России в п. 16 Постановления от 11 июня 1999 г. N 41/9 при возникновении споров о том, имел ли место отказ налогоплательщика от использования льготы, предписал судам исходить из того, что факт неучета налогоплательщиком налоговой льготы при составлении декларации за конкретный налоговый период сам по себе не означает его отказ от использования соответствующей налоговой льготы в этом периоде.

КС России в Определении от 5 февраля 2004 г. N 43-О выразил следующую позицию в отношении п. 2 комментируемой статьи:

пункт 2 ст. 56 Кодекса лишь предоставляет налогоплательщику право, но не обязывает его отказаться от использования налоговой льготы на один или несколько налоговых периодов, а потому не может рассматриваться как затрагивающий какие-либо конституционные права и свободы;

однако, осуществляя соответствующий выбор, налогоплательщик вправе требовать реализации только того механизма предоставления налоговой льготы, который закреплен в законе. При этом установление в Кодексе особенностей применения налоговых льгот, в том числе в виде некоторых ограничений права налогоплательщика отказаться от использования налоговой льготы и обязанности совершить определенные действия, связанные с учетом сумм налога, также не направлено на ущемление конституционных прав и свобод налогоплательщика, поскольку законодатель, вводя налоговую льготу, вправе предусмотреть и особый порядок ее использования.

Президиум ВАС России при разрешении конкретного дела в Постановлении от 17 февраля 2004 г. N 12671/03 указал, что исходя из положения ст. 56 Кодекса право на льготу по налогу не может быть поставлено в зависимость от избранного организацией метода учетной политики, т.к. в этом случае хозяйствующие субъекты поставлены в неравное экономическое положение при прочих равных условиях и права части из них.

3. Пункт 3 ст. 56 Кодекса определяет нормативные правовые акты, которыми устанавливаются и отменяются льготы по налогам:

по федеральным налогам и сборам — Кодексом;

по региональным налогам — Кодексом и (или) законами субъектов Российской Федерации о налогах;

по местным налогам — Кодексом и (или) нормативными правовыми актами представительных органов муниципальных образований о налогах (законами городов федерального значения Москвы и Санкт-Петербурга о налогах).

Положения п. 3 комментируемой статьи основаны на закрепленных ст. 12 Кодекса полномочиях законодательных (представительных) органов государственной власти субъектов Российской Федерации и представительных органов муниципальных образований по установлению налогов и сборов (см. комментарий к ст. 12 Кодекса):

законодательными (представительными) органами государственной власти субъектов Российской Федерации законами о налогах в порядке и пределах, которые предусмотрены Кодексом, могут устанавливаться налоговые льготы, основания и порядок их применения (п. 3 ст. 12);

представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы и Санкт-Петербурга) законодательством о налогах и сборах в порядке и пределах, которые предусмотрены Кодексом, могут устанавливаться налоговые льготы, основания и порядок их применения (п. 4 ст. 12).

Налоговые льготы в 2020 году

Наступление 2020 года ознаменовало начало перемен во многих сферах общественной жизни. Изменения коснулись и налогового законодательства РФ.

Налоговые льготы: понятие и формы

Предоставляемое преимущество при уплате налогов может быть выражено в следующих формах:

- Налоговые вычеты. Ярким примером является налоговый вычет при приобретении недвижимого имущества, который действует только один раз;

- Сниженная ставка, учитываемая при налогообложении. В основном это относится к налогу на добавленную стоимость. На медицинские и детские товары действуют льготы в виде 10%. Во многих регионах действуют пониженные ставки на налоги на прибыль;

- Освобождение определенных категорий лиц от уплаты налога, к примеру пенсионеров;

- Уменьшение налога.

Комментарий к Статье 56 НК РФ

Настоящей статьей дано определение льгот по налогам и сборам.

Льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков (организаций и физических лиц) и плательщиков сборов (организаций и физических лиц) предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Таким образом, преимущества отдельных категорий налогоплательщиков и плательщиков сборов могут выражаться:

— в более низкой налоговой ставке;

— в переносе сроков уплаты налогов и сборов;

— в иной периодичности исполнения обязанности по уплате налогов и сборов (например, не ежедекадно или ежемесячно, а по окончании квартала);

— в праве осуществлять различные налоговые вычеты (уменьшающие налогооблагаемую базу);

— в праве на ускоренную амортизацию основных средств (что также приводит к уменьшению налогооблагаемой базы) либо на включение в себестоимость товаров(работ, услуг), затрат, которые обычно в нее не включаются, и т.д.;

— в полном освобождении от уплаты налогов и сборов (такая льгота может предоставляться как по одному, так и по всем видам налогов и сборов).

Льготы по налогам и сборам могут быть предоставлены лишь в случае, когда это предусмотрено законодательством о налогах и сборах.

Льготы по налогам и сборам предоставляются отдельным категориям плательщиков (например, субъектам малого предпринимательства, физическим лицам — инвалидам Великой Отечественной войны, Героям Советского Союза и т.д.). Льготы по налогам и сборам не могут носить индивидуальный характер (т.е. их нельзя предоставлять конкретной организации, конкретному физическому лицу). Не допускается устанавливать налоговые льготы в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала.

Таким образом, нормы законодательства о налогах и сборах, определяющие основания (т.е. обстоятельства, позволяющие предоставлять данной категории налогоплательщиков льготы по налогам и сборам), порядок (процедура предоставления налогоплательщику льгот по налогам и сборам, оформление и т.п.) и условия применения льгот по налогам и сборам (т.е. обязательность соблюдения налогоплательщиком, которому предоставлены льготы по налогам и сборам, определенных требований либо исполнения им определенных действий как необходимых предпосылок для реального использования льгот), не могут носить индивидуального характера.

— отказаться от использования любых льгот по налогам и сборам, если иное не предусмотрено настоящим Кодексом;

— приостановить использование любой льготы по налогам и сборам на один или несколько налоговых периодов, если иное не предусмотрено настоящим Кодексом (т.е. по окончании налогового периода (в течение которого льгота не применялась) плательщик вправе этой льготой воспользоваться (в отношении следующего периода)).

Если налогоплательщик решил отказаться от использования льготы по налогам и сборам либо приостановить ее использование, он обязан письменно уведомлять налоговый орган об отказе (приостановлении) использовать льготу.

Льготы по федеральным налогам и сборам устанавливаются и отменяются настоящим Кодексом.

Льготы по местным налогам устанавливаются и отменяются настоящим Кодексом и (или) нормативными правовыми актами представительных органов муниципальных образований о налогах (законами городов федерального значения Москвы и Санкт-Петербурга о налогах).

Виды налоговых льгот

Все эти виды налоговых льгот предоставляются гражданину, если он:

- Имеет статус, дающий ему право на получение государственной поддержки;

- Имеет официальный доход, на который распространяется действие льгот;

- Затрачивает денежные средства на цели, выделенные налоговым законодательством;

- Имеет в собственности объект движимого или недвижимого имущества, который в соответствии с законом РФ, не учитывается при подсчете налога.

Налоговые вычеты

Под налоговым вычетом понимается денежная сумма, которая не облагается налогом.

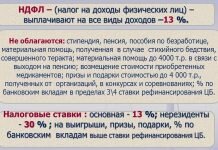

Ярким примером налогового вычета является следующая ситуация. Бухгалтерия начислила работнику заработную плату в размере 150000 рублей. На руки сотрудник компании получит сумму в 130500 рублей. Разница будет заключаться в налоге на доходы физического лица, ставка которого на территории России составляет 13%.

При оформлении работником налогового вычета на обучение ребенка, сумма потраченная родителем не будет облагаться ндфл. Таким образом, если обучение ребенка обошлось родителю в 50000 рублей, то ндфл работника будет начислен с (150000-50000)=100000 рублей.

Разницу в этой денежной сумме работник сможет увидеть либо в начале следующего года, либо в текущую зарплату после оформления налогового вычета. Это зависит от способа оформления налогового вычета.

Налоговые вычеты делятся на следующие виды:

Перечень льгот и условия

Полномочия по отмене преференций принадлежат властным структурам, которые устанавливали текущие налоговые послабления. Если льгота зафиксирована в положениях Налогового кодекса, она действительна на одинаковых условиях во всех регионах страны. В Письме Минфина от 17.10.2012 г. № 03-02-08/92 указано, что местные или региональные власти не вправе вносить корректировки в перечень преференций, утвержденных НК РФ. Какие виды налоговых льгот существуют:

- Освобождение от налоговых обязательств. Послабление такого типа должно иметь ограниченную сферу действия. Примером действия этой разновидности льготы является обложение НДС деятельности столовых при образовательных заведениях. Стоимость продуктов питания, которые реализуются для удовлетворения потребностей учащихся, не включается в налоговую базу при расчете обязательств по НДС.

- Корректировка исчисленного налога в сторону уменьшения за счет вычетов или введения необлагаемых налогами и сборами лимитов. Примером действия таких преференций является расчет величины транспортного налога по грузовым автомобилям. Владельцы этой категории автотранспорта могут минимизировать свою налоговую нагрузку по движимым объектам имущества за счет платежей, произведенных в пользу системы «Платон».

- Налоговый кредит.

Не являются полноценной льготой, но оказывают положительный эффект методы пролонгации периодов оплаты налогов – рассрочка и отсрочка. В результате у налогоплательщика при определенных обстоятельствах появляется возможность инициировать реструктуризацию обязательств перед бюджетом. Общая сумма к уплате остается неизменной.

Освобождение от налоговых обязательств может проявляться в таких формах:

- предоставление ограниченных во времени налоговых каникул;

- проведение налоговых амнистий, в результате которых должникам прощаются пени, штрафы, допускается частичное списание основного налогового обязательства;

- пониженный процент налогообложения.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Статья 56 НК РФ. Установление и использование льгот по налогам и сборам

Новая редакция Ст. 56 НК РФ

1. Льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Нормы законодательства о налогах и сборах, определяющие основания, порядок и условия применения льгот по налогам и сборам, не могут носить индивидуального характера.

2. Налогоплательщик вправе отказаться от использования льготы либо приостановить ее использование на один или несколько налоговых периодов, если иное не предусмотрено настоящим Кодексом.

3. Льготы по федеральным налогам и сборам устанавливаются и отменяются настоящим Кодексом.

Льготы по региональным налогам устанавливаются и отменяются настоящим Кодексом и (или) законами субъектов Российской Федерации о налогах.

Льготы по местным налогам устанавливаются и отменяются настоящим Кодексом и (или) нормативными правовыми актами представительных органов муниципальных образований о налогах (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя о налогах).

Льготы на земельный налог и транспортные услуги

Категории лиц, отнесенные к льготникам, могут уменьшить кадастровую стоимость земельного участка, в соответствии с которой налог рассчитывается на цену шести соток земли.

Региональное законодательство устанавливает дополнительные льготы отдельным категориям граждан в соответствии со своей компетенцией.

Транспортный налог относится к категории местных налогов, поэтому все полученные средства перечисляются в доход муниципального образования.

Каждый муниципалитет вправе определять:

- Размер налога в соответствии с положениями налогового законодательства;

- Сроки, в течение которых гражданин обязан произвести платеж;

- Льготные категории граждан, способы предоставления.

Многие муниципальные образования предоставляют льготу пенсионерам в виде 50-80% от транспортного налога. Причем, если пенсионер имеет в собственности несколько транспортных средств, это позволяет ему полностью освободиться от уплаты налога на один автомобиль.

Особенности по категориям

Каждая категория граждан имеет возможность получения преимущества, предоставляемого государством в рамках налоговой политики.

Льготы для инвалидов

Инвалиды относятся к категории граждан, которые имеют право получать льготы из федерального и регионального бюджета. Помимо проведения налоговой политики, федерация стремится к воплощению в жизнь программы «Доступная среда». Благодаря этому проекту инвалидам гарантируется социальная поддержка, адаптация общественных мест под потребности лиц с ограниченными возможностями и развитие образовательных программ.

Уровень льгот зависит от группы инвалидности гражданина. Инвалиды первой группы могут претендовать на:

- Выплату социальной пенсии;

- Получение по специальной цене медикаментов в социальной аптеке;

- Бесплатное лечение в пансионатах и профилакториях;

- Бесплатное перемещение к месту лечения;

- Бесплатный проезд в транспорте;

- Компенсация за оплату жилищно-коммунальных услуг.

Инвалиды второй группы имеют право бесплатного проезда в общественном транспорте, получение медикаментов со значительными скидками, бесплатное протезирование, скидка на услуги в сфере ЖКХ, право внеочередного приема в высшие учебные заведения при условии успешного испытания.

Инвалиды третьей группы при условии их официального трудоустройства имеют право претендовать на получение медикаментов со скидкой и дополнительные трудовые привилегии. К ним относится дополнительный отпуск и сокращенная продолжительность рабочего времени.

Льготы для пенсионеров

Порядок уплаты транспортного налога регулируется местным законодательством, поэтому каждый муниципалитет вправе устанавливать свои льготы в зависимости от технических характеристик автомобиля и количества машин.

Льготы на коммунальные услуги распространяются лишь в том случае, если сумма расходов гражданина превышает 22% всех его доходов. Только в этом случае пенсионер может претендовать на получение скидки.

Родители, опекуны и усыновители детей

Стандартный налоговый вычет на ребенка относится к категории самых популярных льгот. Он обязывает работодателя не учитывать определенную часть дохода гражданина для расчета налог. Окончательная цифра зависит от количества детей. На одного ребенка не подлежат налогообложению — 1400 рублей, на двух — 2800 рублей, на трех и более — 5800 рублей. Те же самые правила распространяются на опекунов несовершеннолетних и усыновителей.

Многодетные родители

- Трудовой и сфере пенсионного законодательства;

- Медицинского обслуживания и предоставления питания;

- Обеспечения жильем и земельным участком.

Для юридических лиц и ИП

- Освобождение от уплаты ндс при условии осуществления предприятием новых разработок и инженерных исследований;

- Снижение ставки на налог на прибыль организаций.

Индивидуальные предприниматели имеют право отсрочки или рассрочки уплаты налогов при наступлении обстоятельств, которые воспрепятствовали своевременной уплате налога. Для этого нужно предоставить нужные документы в соответствующие органы. Первые три года ИП может не задумываться о ревизионных проверках, в случае отсутствия на предпринимателя жалоб со стороны иных лиц.

Льготы на имущество граждан

Реализация права на налоговую льготу заключается в предоставлении в налоговую инспекцию документа, удостоверяющего личность и правоустанавливающих бумаг на имущество. В случае, если гражданин узнал о своем праве значительно позже его возникновения, он может обратиться с заявлением о перерасчете налога и возврате излишне уплаченных денежных средств в бюджет.

Если гражданин имеет право на получение льготы по нескольким видам имущества, ему предстоит сделать выбор в пользу одного.

Уровни применения налоговых льгот

Любые льготы различаются по уровню действия. В зависимости от объекта налогообложения все льготы действуют в отношении федеральных налогов, налогов субъектов федерации и местного самоуправления.

| Федеральные | Региональные | Местные |

| Устанавливаются на федеральном уровне и распространяют свое действие на всей территории России. Ставка каждого из налогов определяется законодательным органом, ставки по налогам в области природных ресурсов — компетенция правительства РФ | При распределении денежных средств используются средства бюджета субъекта РФ. Льготы устанавливаются на региональном уровне. Для утверждения ставок исполнительный орган субъекта вправе самостоятельно принимать решение без согласования с федерацией | Устанавливаются властями МСУ и действуют только на территории муниципалитета, в котором расположено имущество плательщика |

Как оформить налоговые льготы

- Подтверждение личности заявителя;

- Декларация по форме 3-налог на доходы физического лица;

- Справка о доходах;

- Документ, подтверждающий право гражданина на получение льготы;

- Индивидуальный номер налогоплательщика;

- Заявление.

Новое законодательство внесло коррективы, и в 2020 году заявители не обязаны предоставлять в налоговые органы доказательства того, что они имеют право на налоговые привилегии.

| Видео (кликните для воспроизведения). |

Налоговые льготы — часть политики государства, направленной на повышение благосостояния граждан и оказание поддержки незащищенным слоям населения.

Источники

- http://studopedia.ru/5_89624_nalogovie-lgoti-ih-vidi-i-naznachenie-usloviya-primeneniya-nalogovih-lgot.html

- http://studopedia.su/16_53380_ponyatie-vidi-i-poryadok-ustanovleniya-nalogovih-lgot.html

- http://studfile.net/preview/6223932/page:32/

- http://studfile.net/preview/2851792/page:12/

- http://nkodeksrf.ru/ch-1/rzd-4/gl-8/st-56-nk-rf

- http://buhguru.com/spravka-info/vidy-nalogovyh-lgot.html

- http://zakonoved.su/nalogovye-lgoty-poluchenie.html

Юрист в сфере соцзащиты.

Стаж: 12 лет.