Содержание

- 1 Разъездной характер работ дальнобойщиков выплаты.

- 2 Компенсационные выплаты водителям

- 3 Компенсационные выплаты водителям

- 4 Фиксированная компенсация за разъездной характер работы

- 5 Компенсация за работу в пути — без налогов

- 6 Работодатель платит за проезд работников: нужно ли начислять страховые взносы?

- 7 Без страховых взносов и НДФЛ

Разъездной характер работ дальнобойщиков выплаты.

Добрый день, помогите знающие люди))) Есть два водителя оформлены официально на ставке. Работа заключается в перевозках груза по всей России, и иногда в Европу. Вопрос в следующем: как правильно оформлять путевые листы с учетом того, что на базу они возвращаются крайне редко и практически всегда находятся в пути. Как правильно проводить списание топлива? Как быть с отметками врача и механика? Еще помогите разобраться как правильно начислять выплаты за разъездной характер работ, можно ли выплачивать суточные и нужны или нет подтверждающие документы от водителей на эти выплаты? Могу ли я перечислять им деньги на корпоративные карты? Подскажите опытные люди как правильно все организовать. Буду очень признательна.

Компенсационные выплаты водителям

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Лекторы – ведущие эксперты, непосредственные разработчики законов:

В. В. Витрянский, Л. Ю. Михеева, Е. А. Суханов, А. А. Маковская. Принять участие можно очно/ онлайн или в записи, в любой точке страны!

Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 5 июля 2013 г. N 03-04-06/25956 О налогообложении НДФЛ сумм денежных средств, выплачиваемых сотрудникам организации, чья работа носит разъездной характер

Вопрос: Транспортная компания занимается грузоперевозками скоропортящихся грузов.

По трудовому договору работа водителей-экспедиторов носит разъездной характер. На основании локального нормативного акта — «Положения о размерах и порядке возмещения расходов, связанных со служебными поездками работников, постоянная работа которых осуществляется в пути или имеет разъездной характер», транспортная компания осуществляет компенсационную выплату в виде суточных водителям-экспедиторам.

Согласно п. 20 раздела 13 Правил перевозок скоропортящихся грузов автомобильным транспортом в междугородном сообщении (ст. 35, 66, 67, 72 Устава автомобильного транспорта РСФСР) «Автотранспортные предприятия или организации должны доставлять скоропортящиеся грузы в междугородном автомобильном сообщении в сроки, исчисляемые по фактическому расстоянию перевозки и среднесуточному пробегу 600 км».

Размер суточных установлен в рублях за каждый километр пробега автомобиля.

Начисление суточных производится один раз в месяц дифференцированно в разрезе каждого водителя. Основанием для начисления суточных являются данные по пробегу путевых листов за месяц. Перечень должностей, которым производятся указанные выплаты, а также порядок расчета суточных в зависимости от пробега, установлены вышеуказанным «Положением о размерах и порядке возмещения расходов, связанных со служебными поездками работников, постоянная работа которых осуществляется в пути или имеет разъездной характер».

Проанализировав нормы действующего законодательства, основываясь на ст. 168.1 Трудового кодекса РФ, п. 3 ст. 217 Налогового кодекса РФ, подп. 2 п. 1 ст. 9 Федерального закона от 24.07.2009 N 212-ФЗ, подп. 2 п. 1 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ, полагаем, что компенсационные выплаты в виде суточных, размер которых зависит от пробега автомобиля, водителям-экспедиторам, работа которых носит разъездной характер, утвержденные локальным актом — «Положением о размерах и порядке возмещения расходов, связанных со служебными поездками работников, постоянная работа которых осуществляется в пути или имеет разъездной характер», не подлежат обложению НДФЛ и страховыми взносами.

Просим разъяснить, правомерна ли наша позиция.

Ответ: Департамент налоговой и таможенно-тарифной политики рассмотрел письмо ООО по вопросу обложения налогом на доходы физических лиц сумм денежных средств, выплачиваемых сотрудникам организации, чья работа носит разъездной характер, и в соответствии со статьей 34.2 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

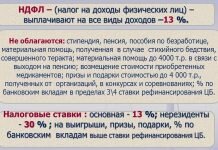

В соответствии с пунктом 3 статьи 217 Кодекса не подлежат обложению налогом на доходы физических лиц все виды установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных, в частности, с выполнением физическим лицом трудовых обязанностей, включая возмещение командировочных расходов.

Абзацем десятым указанного пункта предусмотрено, что при оплате работодателем налогоплательщику расходов на командировки как внутри страны, так и за ее пределы в доход, подлежащий налогообложению, не включаются суточные, выплачиваемые в соответствии с законодательством Российской Федерации, но не более 700 руб. за каждый день нахождения в командировке на территории Российской Федерации и не более 2500 руб. за каждый день нахождения в заграничной командировке.

По-видимому, в тексте предыдущего абзаца допущена опечатка. Здесь и далее имеется в виду абзац двенадцатый пункта 3 статьи 217

Согласно статье 168.1 Трудового кодекса Российской Федерации (далее — Трудовой кодекс) работникам, постоянная работа которых осуществляется в пути или имеет разъездной характер, работодатель возмещает связанные со служебными поездками:

расходы по проезду;

расходы по найму жилого помещения;

дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные, полевое довольствие);

иные расходы, произведенные работниками с разрешения или ведома работодателя, установленные коллективным договором, соглашениями, локальными нормативными актами или трудовым договором.

При этом в соответствии со статьей 166 Трудового кодекса служебные поездки работников, постоянная работа которых осуществляется в пути или имеет разъездной характер, служебными командировками не признаются.

С учетом изложенного положения абзаца десятого пункта 3 статьи 217 Кодекса об освобождении от налогообложения в пределах 700 руб. сумм суточных в отношении компенсаций, выплачиваемых в соответствии со ст. 168.1 Трудового кодекса, не применяются.

Таким образом, если работа физических лиц по занимаемой должности носит разъездной характер и это отражено в коллективном договоре, соглашениях, локальных нормативных актах, то выплаты, направленные на возмещение работодателем расходов, связанных со служебными поездками таких категорий работников, не подлежат обложению налогом на доходы физических лиц в размерах, установленных коллективным договором, соглашениями, локальными нормативными актами или трудовым договором.

| Заместитель директора Департамента | С.В. Разгулин |

Обзор документа

От НДФЛ освобождаются все виды предусмотренных законодательством компенсационных выплат (в пределах установленных норм), связанных, в частности, с выполнением физлицом трудовых обязанностей, включая возмещение командировочных расходов.

Сотрудникам, постоянная работа которых осуществляется в пути или имеет разъездной характер, работодатель возмещает расходы, связанные со служебными поездками. Это затраты по проезду, по найму жилья. Дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные, полевое довольствие). Иные расходы, произведенные с разрешения или ведома работодателя, установленные коллективным договором, соглашениями, локальными нормативными актами или трудовым договором.

НК РФ ограничивает размер суточных, освобождаемых от НДФЛ при оплате работодателем расходов на командировки. А именно: не более 700 руб. за каждый день нахождения в командировке в России и не более 2 500 руб. за каждый день нахождения за границей. Но данное правило не распространяется на компенсации, выплачиваемые сотрудникам, постоянная работа которых осуществляется в пути или имеет разъездной характер. Ведь их служебные поездки не признаются служебными командировками.

Если работа физлиц носит разъездной характер и это отражено в коллективном договоре, соглашениях, локальных нормативных актах, то возмещение им расходов, связанных со служебными поездками, не облагается НДФЛ в размерах, установленных коллективным договором, соглашениями, указанными актами или трудовым договором.

Компенсационные выплаты водителям

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Лекторы – ведущие эксперты, непосредственные разработчики законов:

В. В. Витрянский, Л. Ю. Михеева, Е. А. Суханов, А. А. Маковская. Принять участие можно очно/ онлайн или в записи, в любой точке страны!

Может ли работодатель отменить надбавку водителям за классность, а также дополнительный отпуск работникам организации, установленный за ненормированный рабочий день, в то время как данные надбавки оговорены внутренними локальными актами и коллективным договором? Будет ли это являться ухудшением условий труда?

Рассмотрев вопрос, мы пришли к следующему выводу:

Работодатель вправе отменить «классность» водителей и надбавку за класс либо путем заключения дополнительных соглашений к трудовым договорам с каждым водителем, либо при наличии соответствующий оснований в одностороннем порядке. Отменить предоставление дополнительного оплачиваемого отпуска за работу на условиях ненормированного рабочего дня при сохранении в трудовых договорах сотрудников условия о работе на условиях ненормированного рабочего дня работодатель не вправе.

Обоснование вывода:

1. Отмена «классности» водителей и надбавки за класс

2. Отмена отпуска за ненормированный рабочий день

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Мазухина Анна

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Комарова Виктория

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————

*(1) Отметим, что в отношении отдельных категорий работников право на сохранение квалификации при изменении места работы прямо предусмотрено нормативными актами. Так, согласно п. 18 Положения о квалификационных комиссиях трамвайно-троллейбусных, трамвайных и троллейбусных управлений и предприятий горэлектротранспорта РСФСР (утверждено приказом Минжилкомхоза РСФСР от 17.03.1977 N 110) квалификация третьего, второго и первого класса при изменении места работы водителей сохраняется на основании записи в трудовой книжке.

*(2) О предстоящих изменениях условий трудового договора, а также о причинах, связанных с изменением организационных или технологических условий труда и вызвавших необходимость таких изменений, работодатель обязан уведомить работника в письменной форме не позднее чем за два месяца (часть вторая ст. 74 ТК РФ). После истечения срока предупреждения новые определенные работодателем условия трудовых договоров вступают в силу. Если у работодателя остается необходимость в трудовой функции работника, то сокращение численности (штата) работников организации в таком случае не происходит и увольнение при несогласии работника работать в новых условиях и при отсутствии другой работы должно быть осуществлено по п. 7 части первой ст. 77 ТК РФ (части третья и четвертая ст. 74 ТК РФ).

Фиксированная компенсация за разъездной характер работы

Правила трудового кодекса

Обязанность работодателя по возмещению работникам с разъездным характером работы их расходов, связанных со служебными поездками, установлена ст. 168.1 ТК РФ. Согласно этой норме возмещению подлежат:

— расходы по проезду;

— расходы по найму жилого помещения;

— дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные, полевое довольствие);

— иные расходы, произведенные работниками с разрешения или ведома работодателя.

Размеры и порядок возмещения таких расходов, а также перечень работ, профессий, должностей работников с разъездным характером работы устанавливаются коллективным договором, соглашениями, локальными нормативными актами. Кроме того, размеры и порядок возмещения указанных расходов могут также определяться трудовым договором.

Есть документы? Проблем не будет

Компенсационные выплаты (в пределах норм, установленных в соответствии с законодательством РФ), предусмотренные законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления, связанные с выполнением физическим лицом трудовых обязанностей, НДФЛ и страховыми взносами не облагаются (п. 3 ст. 217, подп. 2 п. 1 ст. 422 НК РФ). При этом Налоговый кодекс не содержит определения компенсационных выплат в целях налогообложения. Поэтому данное понятие должно применяться в том значении, в котором оно используется в других отраслях законодательства (п. 1 ст. 11 НК РФ).

Согласно ст. 164 ТК РФ компенсациями считаются денежные выплаты, установленные в целях возмещения работникам затрат, связанных с исполнением ими трудовых или иных обязанностей, предусмотренных ТК РФ и другими федеральными законами.

Учитывая положения ст. 164, 168.1 ТК РФ, ст. 217 и 422 НК РФ специалисты Минфина России приходят к следующему выводу. Если в коллективном договоре, соглашении, локальном нормативном акте или трудовом договоре с работником установлено, что его работа по занимаемой должности носит разъездной характер, то выплаты, направленные на возмещение работодателем расходов работника, связанных с его служебными поездками, не облагаются НДФЛ и страховыми взносами в случае их документального подтверждения. При отсутствии подтверждающих расходы документов суммы указанных выплат, произведенных в пользу работника, не могут признаваться компенсационными и, следовательно, подлежат обложению НДФЛ и страховыми взносами в общеустановленном порядке.

Такой вывод содержится в письмах Минфина России от 04.03.2019 № 03-15-06/13866, от 17.01.2019 № 03-15-05/1909, от 08.10.2018 № 03-04-05/72198, от 20.09.2018 № 03-15-06/67364, от 25.07.2018 № 03-04-06/52242, от 20.07.2018 № 03-04-05/51201, от 06.07.2018 № 03-04-05/46903.

Аналогичной позиции придерживался и Минтруд России в период, когда исчисление и уплата страховых взносов регулировались положениями Федерального закона от 24.07.2009 № 212-ФЗ (далее — Закон № 212-ФЗ). В письме от 28.12.2015 № 17-3/В-641 он указал, что исходя из положений ст. 164 и 168.1 ТК РФ компенсации должны быть направлены именно на возмещение работникам понесенных расходов в связи с тем, что их работа осуществляется в пути или имеет разъездной характер. И это должно подтверждаться документально. А при отсутствии документального подтверждения целевого использования денежных выплат работникам, выдаваемых в связи с особым характером их работ, теряется непосредственно компенсационный характер таких выплат, и они рассматриваются как выплаты в рамках трудовых отношений, подлежащие обложению страховыми взносами в общеустановленном порядке.

Как видите, по мнению чиновников, компенсация имеет место, только когда есть подтверждающие расходы документы.

Позиция судов

В отличие от чиновников, суды не увязывают квалификацию выплаты в качестве компенсационной с обязательным наличием документов, подтверждающих понесенные разъездным работником расходы.

Так, в п. 4 Обзора практики рассмотрения судами дел, связанных с применением главы 23 Налогового кодекса Российской Федерации, утвержденного Президиумом Верховного суда РФ 21 октября 2015 г. (далее — Обзор), рассмотрена следующая ситуация. Компания оплачивала работникам проезд на городском транспорте общего пользования, такси без подтверждающих документов, предусмотрев в положении об оплате труда надбавку за передвижной характер труда. Так как НДФЛ с надбавки компания не удерживала, налоговики привлекли ее к ответственности по ст. 123 НК РФ. Компания обратилась в суд.

Суд указал, что определяющее значение для целей налогообложения имеет характер соответствующей выплаты, позволяющий отнести ее к числу компенсаций, предусмотренных ст. 164 ТК РФ, а не наименование (надбавка, увеличение оклада, льгота). Доплаты за разъездной характер работы рассчитывались в компании по нормативам, установленным в положении об оплате труда в зависимости от количества дней, проведенных работником в разъездах в течение месяца. Следовательно, спорные выплаты по своему характеру являлись компенсационными и не подлежали налогообложению на основании п. 3 ст. 217 НК РФ, несмотря на то что именовались надбавками к окладу.

Такую же позицию суды занимают и в отношении страховых взносов. Так, в деле, рассмотренном в постановлении АС Западно-Сибирского округа от 14.07.2016 № Ф04-3144/2016, компания на основании положения трудовых договоров выплачивала работникам с разъездным характером работы компенсацию в сумме 2000 руб. за каждые сутки пребывания в рейсе без подтверждающих документов. Проверяющие из ПФР посчитали, что поскольку подтверждающих документов нет, то данные суммы нельзя рассматривать как компенсационные и они должны облагаться страховыми взносами. При этом они исходили из письма Минтруда России от 07.07.2015 № 17-4/ООГ-988, в котором сказано, что выплаты в качестве компенсации расходов разъездных работников не облагаются страховыми взносами только в случае документального подтверждения произведенных работником расходов.

Однако суды трех инстанций указали, что спорные выплаты, исходя из их направленности и экономического содержания, являются возмещением расходов, связанных с выполнением работниками своей работы, произведенных с разрешения или ведома работодателя, в связи с чем не являются доходом (экономической выгодой) работника. Данные выплаты не связаны с трудовым результатом, зависят от количества фактически проведенного вне места жительства времени и относятся к категории компенсационных выплат. Они не являются вознаграждением работников за исполнение ими трудовых обязанностей, не включены в систему оплаты труда или его стимулирования. Следовательно, указанные суммы не могут включаться в базу для начисления страховых взносов. А ссылку проверяющих на письмо Минтруда России суд первой инстанции отверг, поскольку данное письмо не обладает признаками нормативного документа и не обязательно для применения. Определением Верховного суда РФ от 11.11.2016 № 304-КГ16-14616 было отказано в передаче дела в Судебную коллегию по экономическим спорам. Аналогичные выводы содержатся в определениях Верховного суда РФ от 23.08.2016 № 307-КГ16-10531, от 19.04.2016 № 307-КГ16-2722, от 01.06.2016 № 307-КГ16-5452, от 24.09.2015 № 304-КГ15-11792.

Отметим, что в вышеуказанных спорах речь шла о страховых взносах, исчисляемых в соответствии с Законом № 212-ФЗ. Однако несмотря на то что правила исчисления страховых взносов, содержащиеся в Законе № 212-ФЗ и Налоговом кодексе, совпадают, налоговики придерживаются позиции, что сложившаяся судебная практика по страховым взносам, принятая на основании норм Закона № 212-ФЗ, утратившего силу с 1 января 2017 г., применению не подлежит (письма ФНС России от 14.09.2017 № БС-4-11/[email protected], от 23.08.2017 № БС-4-11/[email protected]). Поэтому если компания при отсутствии подтверждающих документов не будет облагать страховыми взносами компенсационные выплаты работникам, такие действия приведут к спорам с налоговиками. А судебная практика по данному вопросу на основании норм НК РФ еще не сформировалась.

Компенсация за работу в пути — без налогов

В тех случаях, когда служебная поездка водителей (чья работа определена как работа в пути) длится более одного дня, организация оплачивает им компенсацию в размере 700 руб. за каждый день служебной поездки. При этом документов, подтверждающих расходы (на питание, проживание и пр.), водители не представляют. Вышеуказанная компенсация выплачивается дополнительно к основному окладу сотрудников. Облагается ли она ЕСН и НДФЛ?

Е. Глазкова, ООО «Лесной дом»

Сотрудникам, постоянная работа которых осуществляется в пути или имеет разъездной характер, работодатель должен возмещать расходы, связанные со служебными поездками. Согласно ст. 168.1 Трудового кодекса РФ возмещаются расходы на проезд, наем жилого помещения, дополнительные затраты, касающиеся проживания вне места постоянного жительства (суточные), иные расходы, произведенные работниками с разрешения или ведома работодателя. Размеры и порядок возмещения перечисленных расходов устанавливаются коллективным договором, соглашениями, локальными нормативными актами работодателя, а также трудовым договором.

Из вопроса следует, что работнику за сутки служебной поездки выплачивается компенсация в фиксированном размере. По своему характеру эта компенсация соответствует суточным при разъездном характере работ. Для ее получения работнику не нужно представлять документы, подтверждающие расходы. Суточные покрывают и расходы работника на питание в пути.

Затраты на проживание и бензин — это другие возмещаемые расходы. Работодатель должен возмещать их отдельно от суточных. Обычно в локальных актах или коллективных договорах работодатели предусматривают возмещение расходов на проживание в полном размере согласно документам, подтверждающим проживание, но не свыше определенного лимита (соответствует классу гостиничного номера). Если у работника нет подтверждающих документов, тогда, как правило, компенсация на проживание выплачивается в минимальном размере.

| Видео (кликните для воспроизведения). |

Объединять суточные, расходы на проживание и затраты на проезд в одну компенсацию фиксированного размера нецелесообразно. Ведь, если работник представит документы, подтверждающие расходы на проживание и бензин, работодатель должен будет возместить их.

Все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных законодательством РФ), связанных с выполнением физическим лицом трудовых обязанностей, не облагаются НДФЛ и ЕСН. Это следует из абз. 9 п. 3 ст. 217 и абз. 9 подп. 2 п. 1 ст. 238 НК РФ.

В отношении суточных и других компенсационных выплат, касающихся возмещения расходов работника при разъездном характере работ, не установлено какихлибо норм или ограничений в целях налогообложения. Зафиксированная в абз. 10 п. 3 ст. 217 Налогового кодекса РФ в целях обложения НДФЛ норма суточных относится исключительно к суточным при служебных командировках.

Таким образом, предусмотренная в организации компенсация водителям не облагается НДФЛ и ЕСН в полном размере при условии, что работа водителей в коллективном договоре, соглашении, локальных нормативных актах организации определена как имеющая разъездной характер (или как работа в пути). Аналогичное мнение изложено в письмах Минфина России от 14.02.2008 № 03-04-06-02/10, от 27.08.2007 № 03-03-06/3/14, от 03.10.2007 № 03-04-06-02/196, от 29.08.2006 № 03-05-01-04/252 и от 21.08.2006 № 03-05-02-04/130.

Работодатель платит за проезд работников: нужно ли начислять страховые взносы?

Работодатель нередко оплачивает работникам стоимость проезда к месту работы и обратно или организует такой проезд. Также возможна оплата проезда в рамках непосредственного выполнения работниками трудовых обязанностей. Перед бухгалтером в этих случаях возникает вопрос: нужно ли начислять на эти суммы страховые взносы? Чтобы ответить на этот вопрос, мы выбрали наиболее распространенные ситуации, связанные с оплатой проезда, после чего изучили свежие разъяснения контролирующих органов и судебную практику по этому вопросу.

Когда страховые взносы на оплату проезда можно не начислять

Оплата проезда к месту работы

Участвовать в доставке сотрудников к месту работы и обратно работодатель может разными способами, например:

— организовать доставку работников на своем транспорте или привлечь для этого транспортную компанию;

— выплачивать работникам денежную компенсацию на оплату проезда.

Ситуация. Работодатель заключил договор с транспортной компанией, которая в установленное время доставляет любого работника от метро до офиса (и обратно) на автобусе. Учет работников, воспользовавшихся автобусом, не ведется.

Решение. Страховыми взносами облагаются выплаты и вознаграждения, которые работодатель начисляет пользу сотрудников в рамках трудовых отношений (ч. 1 ст. 7 Федерального закона от 24.07.09 № 212-ФЗ). При определении расчетной базы по страховым взносам должны учитываться выплаты как в денежной, так и в натуральной форме. Натуральные выплаты в виде товаров, работ и услуг принимаются как стоимость этих товаров (работ, услуг) (ч. 6 ст. 8 Закона № 212-ФЗ). Это значит, что стоимость доставки, в принципе, может расцениваться как вознаграждение в пользу работников в натуральной форме (несмотря на то, что сами работники денежных средств не получают).

Однако автобусом может воспользоваться каждый работник. Это значит, что оплата проезда осуществляется безотносительно к вкладу сотрудников в работу организации и результаты этой работы. При таких обстоятельствах объекта обложения взносами, по мнению судей, не возникает (Определение ВАС РФ от 10.01.13 № ВАС-17525/12).

Более того, если персонифицированный учет работников, которые воспользовались автобусом, не ведется, то и определить базу для расчета страховых взносов по каждому работнику нельзя. Поэтому страховые взносы можно не начислять (см., например, постановление ФАС Северо-Западного округа от 18.01.13 по делу № А26-2680/2012).

Заметим, что страховые взносы в отличие от НДФЛ не начисляются вне зависимости от того, есть ли у работников возможность добираться до офиса общественным транспортом или нет. То, как наличие общественного транспорта влияет на начисление взносов и НДФЛ, покажем в таблице.

Наличие общественного транспорта

Страховые взносы

НДФЛ

У работников есть возможность добираться до офиса и обратно самостоятельно, на общественном транспорте.

Возможность выбора варианта проезда до офиса и обратно (на общественном транспорте или на корпоративном автобусе) не влияет на факт возникновения объекта обложения страховыми взносами. Страховые взносы не начисляются.

Оплата проезда работников при условии, что работники имеют возможность добираться до места работы самостоятельно, признается их доходом, полученным в натуральной форме. Стоимость оплаты облагается НДФЛ (письмо Минфина России от 12.10.11 № 03-04-05/6-728; см. «Оплата проезда сотрудников до места работы облагается НДФЛ, если они могут добраться до работы на общественном транспорте»).

Общественный транспорт до офиса (и обратно) не ходит.

У работников нет возможности добираться до работы на общественном транспорте, поэтому представленные им услуги по доставке до офиса (и обратно) не могут рассматриваться как выплаты в их пользу. Страховые взносы не начисляются.

Если транспорт не ходит, то оплата проезда не может быть признана экономической выгодой (доходом) работников и, соответственно, являться объектом обложения НДФЛ (письмо Минфина России от 06.03.13 № 03-04-06/6715; «Минфин разъяснил, в каком случае оплата проезда сотрудников на служебном транспорте к месту работы не облагается НДФЛ»).

Компенсация стоимости проезда

Ситуация. Организация расположена в Москве. Коллективным договором предусмотрено, что работникам из других городов полагается ежемесячная денежная компенсация стоимости проезда до Москвы и обратно.

Решение. Перечень сумм, не облагаемых страховыми взносами, содержится в статье 9 Закона № 212-ФЗ. Компенсация стоимости проезда от места жительства до места работы и обратно в этом перечне отсутствует. Поэтому данные выплаты облагаются страховыми взносами. Такие разъяснения недавно были приведены в письме Минтруда России от 13.05.14 № 17-4/ООГ-367 (см. «Суммы оплаты работникам проезда от дома до работы и обратно на общественном транспорте включаются в базу для начисления страховых взносов»).

Очевидно, что многие страхователи могут не согласиться с таким подходом, заявив, что компенсация проезда элементом оплаты труда не является. Однако на этот счет официальные органы возражают: взносами облагаются все выплаты, производимые работодателем в пользу работников в силу наличия трудовых отношений между ними, а не только выплаты, которые являются непосредственно оплатой за труд (письмо Минтруда России от 17.04.14 № 17-4/В-158).

Ситуация. Работник добирается до офиса (и обратно) на собственном автомобиле. Работодатель ежемесячно выплачивает ему денежную компенсацию, покрывающую расходы на бензин. Помимо этого у собственника бизнес-центра арендуется парковочное место для работника. Работа получающего компенсацию сотрудника не является разъездной.

Решение. Компенсация стоимости проезда от места жительства до места работы и обратно в статье 9 Закона № 212-ФЗ не названа, поэтому облагается страховыми взносами (письмо Минтруда России от 13.05.14 № 17-4/ООГ-367). Следовательно, страховые взносы на компенсацию стоимости бензина лучше начислить.

Оплата стоимости парковки личного транспорта работника в статье 9 Закона № 212-ФЗ тоже не указана, поэтому данные суммы облагаются страховыми взносами (письмо Минтруда России от 17.04.14 № 17–4/В-158). На наш взгляд, такая позиция небесспорна. Дело в том, что в силу части 1 статьи 7 Закона № 212-ФЗ выплаты и вознаграждения должны производиться именно в пользу работника (ч. 1 ст. 7 Закона № 212-ФЗ). В данном же случае оплата парковки направляется собственнику бизнес-центра. Поэтому объекта обложения взносами, на наш взгляд, не возникает. В арбитражной практике есть судебные решения, которые подтверждают: если плата за услуги производится по безналичному расчету между двумя юридическими лицами в рамках гражданско-правовых отношений, то стоимость оплаченных услуг в базу для начисления страховых взносов не включается (см., например, постановление ФАС Уральского округа от 19.11.2013 № Ф09-10055/13).

Оплата рабочих поездок

Ситуация. У работника разъездной характер работы (курьер). Работодатель ежемесячно компенсирует ему стоимость проездных билетов на общественный транспорт (это прописано в коллективном договоре).

Решение. Сотрудникам с разъездным характером работы должны возмещаться затраты, связанные со служебными поездками, в том числе расходы на проезд (ст. 168.1 ТК РФ). Страховыми взносами не облагаются все виды установленных законодательством РФ компенсационных выплат (в пределах норм, определенных в соответствии с законодательством РФ), которые связаны с выполнением физическим лицом трудовых обязанностей (пп. «и» п. 2 ч. 1 ст. 9 Закона № 212-ФЗ). Поэтому компенсация стоимости проездного билета, предусмотренная коллективным договором, освобождается от обложения страховыми взносами. Контролирующие органы с таким подходом не спорят (письмо Минздравсоцразвития России от 27.02.10 № 406-19). Добавим, что компенсация должна возмещать фактически понесенные курьером затраты. Если ежемесячно компенсировать фиксированную сумму, возможны споры с проверяющими (см. постановление ФАС Западно-Сибирского округа от 01.11.2013 № А45-29823/2012).

Отметим, что в законодательстве РФ прямо не сказано, какая именно работа признается разъездной. Однако работа, связанная с разъездами, должна носить постоянный характер (письмо Роструда от 12.12.13 № 4209-ТЗ).

Ситуация. Работникам, чья работа не является разъездной, в течение рабочего дня для встреч с клиентами требуется совершать поездки по городу. Работодатель заключил договор с транспортной компаний. Теперь для поездок работники могут пользоваться услугами такси. Работодатель ведет учет совершенных работниками поездок.

Решение. Законодательство РФ не обязывает работодателя оплачивать проезд работникам, чья работа не носит разъездного характера. Однако в описанной ситуации поездки работников совершаются в целях выполнения трудовых обязанностей и совершаются в интересах работодателя. При таких обстоятельствах оплата такси не должна облагаться взносами на основании подпункта «и» пункта 2 части 1 статьи 9 Закона № 212-ФЗ (даже при условии, что работодатель ведет персонифицированный учет поездок).

Отметим, что судьи разделяют такой подход. Однако в случае спора компания должна быть готова доказать, что работники пользовались такси именно в целях выполнения трудовых обязанностей (определение ВАС РФ от 19.03.14 № ВАС-2662/14).

Нередко организация оплачивает проезд физлицу, которое сотрудничает с ней на основании договора гражданско-правового характера. В этой ситуации страховые взносы на компенсацию стоимости проезда можно не начислять. Но только при условии, что оплата проезда предусмотрена договором подряда и подтверждена документами (письмо Минтруда России от 26.02.14 № 17–3/В-80).

Без страховых взносов и НДФЛ

Специалисты ГК «ГНК» рассказали, как можно оптимизировать налогообложение за счет корректного учета разъездного характера работы сотрудников.

Недавно Минфин РФ еще раз уточнил, что компенсационные выплаты работникам, чья работа имеет разъездной характер, не облагаются НДФЛ, а также то, что на эти выплаты не начисляются страховые взносы. Рассмотрим ситуацию подробнее.

Какие расходы могут быть компенсированы и сколько именно?

Компенсациями считаются денежные выплаты, установленные в целях возмещения работникам затрат, связанных с исполнением ими трудовых или иных обязанностей, предусмотренных ТК РФ и другими федеральными законами (ст. 164 ТК РФ). Сюда входят:

расходы по проезду (напр., расходы на проезд, стоимость ГСМ для сотрудников, использующих личный транспорт);

найму жилого помещения (напр., оплата гостиницы);

дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные1, полевое довольствие);

иные расходы, произведенные работниками с разрешения или ведома работодателя (оплата мобильной связи и др.).

Кто такие сотрудники с разъездным характером работы?

Общий ответ на этот вопрос содержится в ст. 168.1 ТК РФ. Эта норма говорит о работниках, постоянная работа которых осуществляется:

в пути (напр., водители);

имеет разъездной характер (проверяющие, специалисты, оказывающие бытовые услуги на дому у заказчика, курьеры, страховые агенты);

в полевых условиях (геологи);

в экспедиционных условиях (лица, сопровождающие грузы).

Всем им работодатель возмещает расходы, связанные со служебными поездками.

! Ограничений по должностям сотрудников, для которых устанавливается разъездной характер работ, законодательство не содержит! «Как правило, разъездной считается работа, при которой сотрудник выполняет свои должностные обязанности вне расположения организации», — уточняет Федеральная служба по труду и занятости в своем Письме № 4209-ТЗ от от 12.12.2013 г. № 4209-ТЗ.

Ст. 57 ТК РФ гласит, что условия, определяющие в необходимых случаях характер работы (подвижной, разъездной, в пути, другой характер работы) обязательно должны содержаться в трудовом договоре.

Также разъездной характер работы может быть отражен в коллективном договоре (ст. 41 ТК РФ).

Документооборот при разъездном характере работ работодатель разрабатывает и утверждает самостоятельно. Исходя из этого, ГК «ГНК» рекомендует организации разработать:

перечень должностей, профессий и работ лиц, чья постоянная работа осуществляется в пути, имеет разъездной или экспедиционный характер;

локальный нормативный акт (напр., Положение о разъездном характере работ, в котором будет необходимо обозначить понятие разъездных работ, установить компенсационные выплаты, определить формы документов, которыми будут подтверждаться разъезды, а также порядок осуществления расчетов с сотрудником. Такой документ утверждается и вводится в действие приказом работодателя).

! Если работа сотрудника имеет разъездной характер, то командировками такие поездки не признаются (ч.1. ст.166 ТК РФ). Командировки носят временный характер, а работа, связанная с разъездами — постоянный. Соответственно, «командировочные» нормативы при разъездном характере работы не применяются. (Письмо Минфина от 15.02.2017 № 03-04-06/8562).

Никаких страховых взносов и НДФЛ

На компенсации сотрудникам за разъездной характер работы страховые взносы не начисляются, поскольку такие выплаты не признаются объектом обложения страховыми взносами (см. Письмо Департамента налоговой и таможенной политики Минфина России от 19.04.2017 г. № 03-04-06/23538).

«На основании положений абз. 10 пп. 2 п. 1 ст. 422 НК РФ не подлежат обложению страховыми взносами все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных, в частности, с выполнением физическим лицом трудовых обязанностей».

Компенсационные выплаты, о которых мы говорим, установлены ТК РФ, – ст. ст. 164 и 168.1.

Если работа физических лиц по занимаемой должности носит разъездной характер, и это отражено в трудовом договоре, локальных нормативных актах, то выплаты, направленные на возмещение работодателем расходов, связанных со служебными поездками таких категорий работников, не подлежат обложению страховыми взносами в размерах, установленных локальными нормативными актами или трудовым договором, — делают выводы сотрудники Департамента.

Та же ситуация – с НДФЛ (см. уже упоминавшееся выше Письмо от 19.04.2017 г): на основании п. 3 ст. 217 НК РФ компенсации работникам с разъездным характером работы не являются объектом налогообложения, – при условии, что размеры этих компенсаций также установлены надлежащим образом – на основании, как уже говорилось, коллективного или трудового договоров, соглашения, локального нормативного акта компании).

Иногда чиновники считают компенсации за разъездной характер частью заработной платы, ссылаясь на определение заработной платы, данное ст. 129 ТК РФ. По результатам таких проверок работодателям начисляют штрафы, пени и доначисляют взносы. Подобные решения оспариваются в судах, при этом последние встают на сторону работодателя — компенсация за служебные расходы не является оплатой труда.

Экономим на практике

Компания, занимающаяся установкой и обслуживанием телекоммуникационного оборудования на территории заказчиков, обратилась в ГК «ГНК» с заданием по анализу состава расходов по основной деятельности для целей оптимизации налоговой нагрузки. У компании была большая доля расходов, которые не учитывались при исчислении налога на прибыль.

Стоит отметить, что обслуживание оборудования на территории клиента производилось специалистами технической поддержки, а клиенты компании располагались как в России, так и за ее пределами.

Анализ трудовых договоров, заключенных со специалистами технической поддержки, показал, что в них зафиксировано следующее:

работник выполняет трудовую функцию вне места расположения Работодателя (дистанционно);

работа Работника по своему содержанию имеет разъездной характер, который необходим для выполнения Работником своих трудовых обязанностей в РФ и за ее пределами;

в дополнение к должностному окладу Работодатель выплачивает Работнику ежемесячную надбавку за разъездной характер работы.

Общая сумма компенсации сотрудникам оставляла примерно 450 000 руб. ежемесячно, сумма страховых взносов — около 140 000 руб. При этом внутреннего положения о разъездной работе у компании не было. И именно из-за отсутствия такого документа установленная трудовым договором компенсация, по сути, таковой не являлась, а представляла собой часть оплаты труда (ст.129 ТК РФ), и ее нельзя было исключить из базы для расчета НДФЛ и страховых взносов.

Специалисты ГК «ГНК» рекомендовали компании разработать и утвердить положение о разъездной работе, в котором описать размеры и порядок выплаты компенсационных сумм работникам. При этом порядок выплаты должен предусматривать компенсацию расходов только на основании подтверждающих документов.

В результате этих действий ежемесячная экономия компании составила:

140 000 руб. на страховых взносах;

58 500 руб. на НДФЛ.

ВЫВОД: с целью оптимизации налогообложения предприятия при необходимости выплат работникам за разъездной характер работы ГК “ГНК” рекомендует оформлять расходы как компенсации, а не как надбавки за особые условия труда. Это возможно при соблюдении следующих условий:

установление разъездного характера работы сотрудника (трудовым договором/коллективным договором, а также локальным нормативным актом компании, напр., Приказом руководителя об утверждении Перечня должностей работников, постоянная работа которых имеет разъездной характер);

установление размеров компенсационных выплат за разъездной характер работы, порядка осуществления таких выплат, формы подтверждающих документов (напр., Положением о разъездном характере работ, также утв. Приказом руководителя предприятия).

осуществлять компенсацию расходов строго на основании оправдательных документов, определенных локальными нормативными актами предприятия, напр., вышеупомянутым Положением.

| Видео (кликните для воспроизведения). |

1 Выплата суточных обусловлена проживанием работника вне места постоянного жительства более 24 часов (решение ВС РФ от 04.03.2005 N ГКПИ05-147).

Источники

- http://nalog-nalog.ru/forum/v-svobodnuyu-minutku/razezdnoj-harakter-rabot-dalnobojshikov-vyplaty/

- http://www.garant.ru/products/ipo/prime/doc/70308994/

- http://www.garant.ru/consult/work_law/1206041/

- http://www.eg-online.ru/consultation/400455/

- http://www.eg-online.ru/article/77093/

- http://www.buhonline.ru/pub/comments/2014/7/8831

- http://www.audit-it.ru/articles/account/court/a55/912996.html

Юрист в сфере соцзащиты.

Стаж: 12 лет.